Dos siglos de conflictos sobre las deudas soberanas

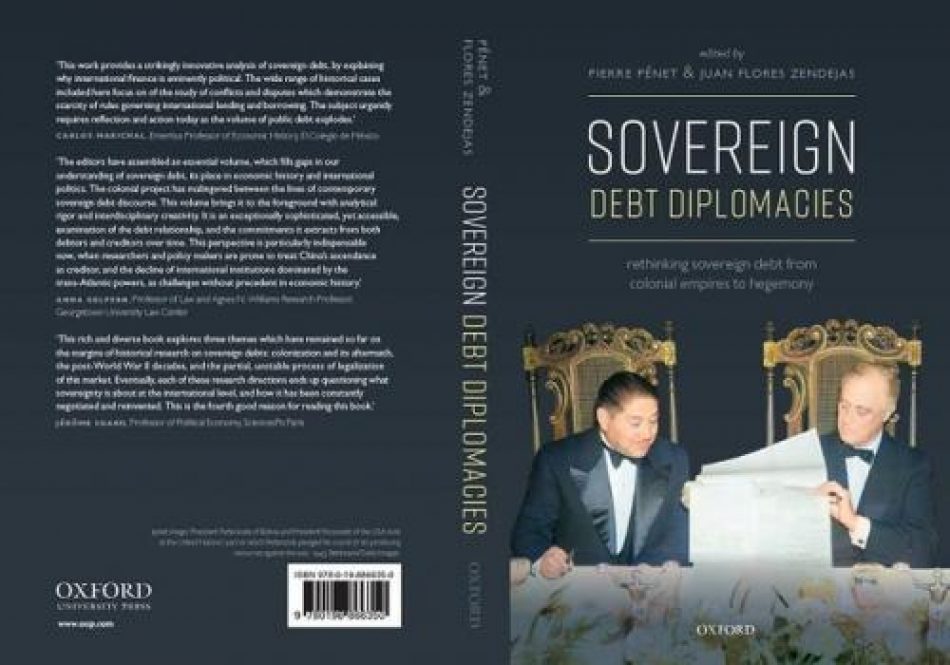

El libro «Diplomacias de la deuda soberana: reconsiderar la deuda soberana, desde los imperios coloniales a la hegemonía» merece ser leído. Pierre Pénet y Juan Flores Zendejas, quienes dirigieron la publicación, cumplieron con un trabajo importante. Veinte autores contribuyeron en la obra.

El libro Diplomacias de la deuda soberana: reconsiderar la deuda soberana, desde los imperios coloniales a la hegemonía merece leerse. Esta obra está publicada solamente en inglés: Sovereign Debt Diplomacies: Rethinking sovereign debt from colonial empires to hegemony, en Oxford University Press, en 2021. [1] Pierre Pénet y Juan Flores Zendejas, quienes dirigieron la publicación, cumplieron con un trabajo importante. Veinte autores contribuyeron en la obra. A pesar de que estoy en desacuerdo con la línea de ciertas contribuciones, recomiendo la lectura de este libro.

Los autores pasan revista a dos siglos de litigios en torno a las deudas de los Estados, desde el inicio del siglo XIX hasta comienzos del siglo XXI. Resulta que yo publiqué dos libros sobre esa cuestión. Sistema Deuda. Historia de las deudas soberanas y de sus repudios (Icaria editorial, Barcelona 2018, que cubre el período que va desde comienzos del siglo XIX hasta la Segunda Guerra Mundial, e Historia crítica del Banco Mundial, a aparecer en febrero de 2022, El Viejo Topo, Vilassar de Dalt, Barcelona (La edición francesa : Banque Mondiale: une histoire critique, ediciones Syllepse, París 2021). Así que fue con gran interés que leí el libro dirigido por Pierre Pénet y Juan Flores Zendejas, que completa otras publicaciones de los últimos 20 años. [2]

Comienzo por resumir brevemente el propósito de los autores. Luego, señalaré los desacuerdos y los errores contenidos en algunas contribuciones.

Pénet y Flores Zendejas distinguen cuatro períodos acerca del tratamiento de las deudas soberanas de los Estados y los acreedores privados. Retomo esta división en períodos que resumo de manera libre:

Primer período: desde 1820 hasta 1933, las respuestas imperialistas tuvieron el control de los Estados deudores.

Segundo período: desde 1933 hasta 1970, en una serie de casos, los Estados deudores pudieron aprovechar la debilitación de la posición de los acreedores en un contexto de crisis generalizada, de suspensión de pagos de deudas en el Norte, de guerra mundial, y finalmente, de descolonización.

Tercer período: desde 1960 hasta los años 1980, los Estados del tercer mundo intentaron obtener un «nuevo orden económico mundial», pero, finalmente, no lo consiguieron.

Cuarto período: desde los años 1990 hasta ahora, los acreedores se tomaron la revancha, la inmunidad de los Estados frente a los acreedores ha disminuido fuertemente.

Entremos en detalle en esos cuatro períodos.

1.1 Soluciones imperiales en las crisis de deudas soberanas (1820-1933)

Con respecto a este primer período, Pierre Pénet y Juan Flores Zendejas escriben: «Por una parte, los acreedores del Norte se beneficiaron de las guerras coloniales efectuadas en su nombre por los respectivos Estados. Por otra parte, el capital privado era un engranaje esencial en el sistema de explotación y de extracción que sostenía la construcción y el mantenimiento de los imperios coloniales.» (p.18) [3] Y continúan en la misma línea: «…identificamos a la deuda soberana como una herramienta poderosa de construcción de los imperios coloniales. En el siglo XIX, la expansión del mercado de capitales alentó a los acreedores de los países industrializados a invertir masivamente en el extranjero. Ese flujo de capitales extranjeros aumento peligrosamente la deuda de los países periféricos, acercándolos a la insolvencia.»

La deuda soberana como una herramienta poderosa para la construcción de imperios coloniales

Los autores explican que cuando la suspensión de pago se vuelve una amenaza tangible, los acreedores privados ayudados por Estados poderosas, como Reino Unido y Francia, tomaban el control de los recursos del Estado con el fin de ser reembolsados. Agregan que « métodos más punitivos estaban disponibles, como la utilización de cañoneras o la amenaza de utilizarlas por las potencias imperiales». Y toman como ejemplo: «Egipto y Túnez, en los que la suspensión de pagos de la deuda proveyó a las potencias europeas de un pretexto que justificaba el control colonial. La invasión militar condujo luego a una total colonización.» (p.84). [4]

1.2 Con respecto al segundo período, «cuando el reembolso pasa a segundo plano (años 1933-1970)» (p. 19)

Pierre Pénet y Juan Flores Zendejas escriben: «A partir de 1931, la mayoría de los Estados no tenían otra alternativa que suspender el pago de los intereses sobre sus obligaciones extranjeras. Las consecuencias económicas de la Gran Depresión junto al aumento de las incertidumbres políticas en los años precedentes a la segunda guerra mundial conducían efectivamente a retrasar las negociaciones entre prestatarios y tenedores de obligaciones hasta después de 1945.» «Cuando la cuestión del pago de la deuda volvió al primer plano, en 1945, los mercados de capitales estaban prácticamente cerrados.» (p. 20) [5]

A partir de 1931, la mayoría de Estados no tenían otra alternativa que la de suspender el pago de los intereses« En los años 1940 y 1950, Estados Unidos, Reino Unido y Francia tomaron medidas para reducir de manera significativa las deudas exteriores de Egipto, México, Alemania y Japón —para citar solo algunas— recurriendo a veces a acciones unilaterales que perjudicaban los intereses de los acreedores privados»(p. 21). [6]

Mientras que Estados Unidos había defendido los contratos de deuda del siglo XIX, durante la guerra fría (después de 1945), aceptó su cuestionamiento y, por lo tanto, el alivio de las deudas soberanas. Como consecuencia, los acreedores se dirigieron a los tribunales internacionales. Sin embargo, estos rechazaron, con frecuencia, fallar en contra de los Estados soberanos. Así «el desarrollo del derecho internacional en el siglo XX se sumó a las realidades cambiantes del poder estatal, y éstas ligadas a la historia colonial» (p. 22). [7]

1.3 Transiciones poscoloniales y esperanzas de un nuevo orden económico internacional (años 1960-1980)

Después de las independencias formales de las antiguas colonias, notamos «un esfuerzo para hacer del derecho internacional un instrumento a favor de los países confrontados a problemas de sobreendeudamiento y no al servicio de los acreedores» (p. 23). [8]] Así que el derecho no estuvo siempre al servicio de los acreedores. «Durante las transiciones poscoloniales, el recurso al derecho fue igualmente interpretado como un instrumento para emancipar a los países deudores de las cadenas de la deuda colonial» (p. 23). [9]

Un esfuerzo para hacer del derecho internacional un instrumento a favor de los países confrontados a problemas de sobreendeudamiento

En este contexto se retomaron los trabajos sobre la deuda odiosa del jurista ruso Alexander Nahum Sack. Hay que señalar también: «la tentativa de [Mohamed] Bedjaoui [10] de establecer un “Nuevo orden económico internacional”, [que] fuera una fuente de inspiración para las políticas de la UNCTAD» y tiene «sustancialmente influencia sobre los economistas del desarrollo y los movimientos contra la deuda en los años 1960-1970» (p.23) [11]

1.4 Las controversias relativas a la deuda soberana del tiempo posterior a la guerra fría: ¿Hegemonía o fragmentación?

Nuestros autores constatan que «los préstamos bancarios se desarrollaron durante los años 1970 y los empréstitos gubernamentales rápidamente volvieron a tener el nivel de 1914» (p. 24). [12] La liberalización financiera «se aceleró con el cambio de política generalizado a favor de la desreglementación» (p.24), [13] un cambio particularmente manifiesto en las modificaciones aportadas por los gobiernos de Tachter y Reagan. En Estados Unidos la «Foreign Sovereign Inmunities Act» de 1976 dio una interpretación más restrictiva de los principios que protegen a los deudores soberanos y permitió a los acreedores de llevar a juicio a un gobierno extranjero ante los tribunales estadounidenses» (p.25). [14] Como la inmunidad de la deuda soberana había sido derogada, el recurso a los tribunales de arbitraje estuvo en auge, una «judialización» creciente de los mercados de la deuda soberana generó incertidumbres financieras suplementarias» (p.25). [15]

Remarquemos aquí que, curiosamente, la crisis de la deuda del tercer mundo que estalló en 1982 no está mencionada en el libro de Pénet y Zendejas.

Los acreedores utilizan las instituciones internacionales como el FMI para asegurarse el reembolso de las deudas. «Cuando un país es incapaz de asegurar el servicio de la deuda, puede dirigirse al Fondo para obtener un préstamo, con la condición de que esa deuda sea juzgada viable. » (p.25), [16] y el préstamo estará subordinado a un conjunto de condiciones sociales y económicas. Los autores subrayan que el «Club de París, el Banco Mundial, los bancos regionales de desarrollo y las organizaciones bilaterales utilizan igualmente marcos de condicionalidad en sus operaciones de financiación.» (p. 25). [17] Esas instituciones multilaterales sirven a los intereses de los Estados poderosos como Estados Unidos o la Unión Europea, que, a menudo, se sirven «para ayudar a los acreedores privados en la recuperación de sus préstamos» (p. 26). [18] La crisis argentina de comienzos de los años 2000, en cierta medida, sacudieron su imagen revelando el rol que tienen «en los conflictos ligados a la deuda soberana«. (p.26). [19]

Las instituciones financieras multilaterales sirven a los intereses de los Estados poderososEs así como, desde los años 1980, los Estados protegen de nuevo a los acreedores privados que controlan a los Estados deudores. Ahora, sin embargo, «el reembolso de la deuda moviliza a organizaciones multilaterales como el FMI, el Banco Mundial y el Club de París, cuyas prácticas de condicionalidad son difíciles de afrontar, incluso para los países occidentales, como el caso reciente de Grecia« (p.27). [20] Una diferencia importante es que las condicionalidades impuestas por esas instituciones tienen un «abasto universal que ningún imperio colonial… no tuvo antes jamás» (p. 27) [21] y que esas instituciones imponen como axiomas. En los años 1980 y 1990, el Consenso de Washington liquidó «la iniciativa del Nuevo orden económico internacional (NOEI) propugnada por los países del tercer mundo [, quienes] mantenían la promesa de que un contra-modelo de organización de los negocios financieros internacionales era posible» (p.27). [22]

El Consenso de Washington liquidó «la iniciativa del Nuevo orden económico internacional (NOEI) propugnada por los países del tercer mundo

Hemos vuelto al imperativo del pago de la deuda, sin importar los costes, y en un contexto «sin precedentes en términos de uniformidad» (p. 27) [23] puesto que «las naciones prestatarias son responsables con respecto a las fuerzas del mercado» (p. 27) [24]

No obstante, el derecho internacional se interesa nuevamente y de cerca sobre la doctrina de la deuda odiosa, tal como fue desarrolla por Sack en el año 1927, o sea, que «las deudas son odiosas y no deben ser reembolsadas cuando son contraídas por regímenes irregulares y por utilizaciones inapropiadas» (p.28) [25]

El derecho internacional se interesa de nuevo y de cerca en la doctrina de la deuda odiosaVemos aquí que el recurso al derecho «puede también ser benéfico para los deudores, ya que hay límites a las reclamaciones de los acreedores» (p.29) [26]

Algunas consideraciones generales sobre el libro

La división en cuatro períodos según la definición de Pénet y Zendejas es pertinente. No obstante, varias críticas merecen ser formuladas.

1. Los autores no se interrogan sobre las condiciones de la concesión de créditos, sobre lo que se financia y sobre las causas de las suspensiones de pago.

Pierre Pénet y Juan Flores Zendejas no analizan en qué contexto y en qué condiciones se otorgan los créditos a los países prestatarios. Sin embargo, es un ejercicio indispensable si se quiere comprender por qué una serie de países se encontraron incapaces de continuar el pago de la deuda. En la mayoría de los casos, los créditos eran concedidos en condiciones que volvían imposible el reembolso: las sumas efectivamente enviadas a los países prestatarios eran inferiores a las sumas que se debían reembolsar. Generalmente, el país solo recibía menos de la mitad de la suma a reembolsar. En 1824, México recibió 1,1 millones de libras esterlinas aunque la deuda con Londres llegaba a 3,2 millones. [27] Los dos empréstitos griegos de 1824 -1825 alcanzaban la suma de 2,8 millones de libras esterlinas, o sea, el 120 % del PIB del país en ese momento, sin embargo el país solo había recibido 1,3 millones de libras esterlinas. [28]

Los países solamente recibían menos de la mitad de la suma que debían reembolsarY es que en cada uno de estos casos y en muchos otros, los banqueros descontaban importantes comisiones y vendían los títulos en bolsa con un descuento muy importante (que podía llegar al 50 %). El tipo de interés real en el empréstito mexicano mencionado se elevaba al 8,60%, [29] el tipo real pagado por Grecia fue del 8,33 %. [30] Pénet y Flores Zendejas no mencionan tampoco las consecuencias de las crisis financieras periódicas que afectaban a los centros financieros del Norte y que generaban una parada de flujos financieros hacia el Sur, provocando a su vez la suspensión de pagos. En obras diferentes Carlos Marichal [31] y yo mismo [32] hemos demostrado hasta qué punto esas crisis que estallaban en el Norte tenían sus causas en los centros financieros de Europa y no en su periferia, en los países prestatarios.

Los autores no analizan en qué se utilizaban esos créditos, lo que financian. En algunos momentos, adoptan una línea favorable a los acreedores, por ejemplo, escribiendo que «los acreedores no tuvieron otra elección que la de tomar el control de las aduanas o del sistema de recogida de impuestos de un país en quiebra» (p. 17), [33] lo que está en contradicción con el resto de su demostración (véase en párrafos anteriores).

2. Los cárteles de tenedores de títulos no eran tan poderosos como afirman los autores

Pierre Pénet y Juan Flores Zendejas afirman que durante el primer período que va de 1820 a 1933, y en particular durante el siglo XIX, la acción de los cárteles de tenedores de títulos era realmente eficaz ya que permitía impedir que un país mal pagador realizara nuevos empréstitos. Habría sido necesario citar y explicar una excepción bien identificada por autores ineludibles como William Wynne (1951). [34] Se trata de Portugal. Debido a una lucha de sucesión que duró de 1831 a 1834, la reina Maria repudió un empréstito emitido en 1833 por el autoproclamado rey Dom Miguel. La reina Maria justifica su repudio declarando que los banqueros no habrían debido prestar a Dom Miguel, quien era un usurpador de la corona. El empréstito había sido emitido en París en 1833 por intermedio de los banqueros Outrequin y Jauche por una suma de 40 millones de francos a reembolsar en 32 años al 5 % de interés.

Los tenedores de los títulos formaron un comité que multiplicó las iniciativas para obtener el reembolso, sin que lograsen nada durante 54 años. Perdieron el primer proceso que intentaron en Francia contra Portugal en 1879. En 1891, un sucesor de la reina Maria termina por conceder un pago irrisorio equivalente a 2,5 millones de francos (mientras que la suma inicial, recordemos, era de 40 millones de francos). Esos 2,5 millones de francos correspondían a la suma que la reina Maria había podido recuperar en las cajas del usurpador Dom Miguel.

Es muy interesante constatar que, a pesar de la suspensión y repudio de la deuda, además de las protestas suscitadas, Portugal logró emitir nuevos empréstitos en París y en Londres desde los años 1836-1837. Empréstitos sobre los cuales Portugal entró en suspensión de pago rápidamente, lo que no impide que, entre 1856 y 1884, 14 nuevos empréstitos fueron emitidos por un monto de 5,4 millones de libras esterlinas. [35]

Ese ejemplo muestra que la eficacia de la acción de los cárteles de tenedores de títulos no es la que dicen que tenían Pénet y Flores Zendejas.

3. El análisis crítico radical de las dificultades ligadas a las deudas soberanas es ausente

Mientras que en la introducción del libro se presenta una visión crítica y sólida, no pasa lo mismo con una serie de contribuciones. Para la redacción de algunos capítulos, Pierre Pénet y Juan Flores Zendejas privilegiaron un enfoque que se sitúa claramente en el pensamiento convencional, es decir, a la derecha del tablero. Ahí están los casos típicos de Ugo Panizza, de Mitu Gulati y de Ali Coşkun Tuncer.

Y no sería grave si, al menos, estuvieran presentes los diferentes puntos de vista en el libro, especialmente sobre el significado de la doctrina de la deuda odiosa y si algunos capítulos no contuvieran verdaderas falsedades.

En cuanto al análisis de las políticas imperialistas en materia de deuda, es penoso que autores insoslayables fueran simple y llanamente omitidos como Rudolf Hilferding, Rosa Luxemburgo, Georges Corm… o apenas mencionado como Carlos Marichal.

Gracias a Christine Pagnoulle y a Claude Quémar por sus lecturas de este artículo.

Traducido por Griselda Piñero

Notas

[1] Sovereign Debt Diplomacies. Rethinking Sovereign Debt from Colonial Empires to Hegemony, Edited por Pierre Pénet y Juan Flores Zendejas, Oxford University Press, 2021

[2] Algunas obras sobre el mismo tema publicadas durante los últimos quince años: Sarah Ludington, G. MituGulati, Alfred L. Brophy, « Applied Legal History : Demystifying the Doctrine of Odious Debts », 2009; Carmen Reinhardt y Kenneth Rogoff, Esta vez es distinto. Ocho siglos de necedad financiera, Fondo de Cultura Económica, México, 2019; Odette Lienau, Rethinking Sovereign Debt: Politics, Reputation, and Legitimacy in Modern Finance, Harvard, 2014; Jeff King en The Doctrine of Odious Debt in International Law. A Restatement, Cambridge University Press, 2016. Véase también la obra colectiva muy interesante en la que el CADTM participó titulada: How to Challenge Illegitimate Debt Theory and Legal Case Studies editada por Max Mader y André Rothenbühler para AktionFinanzplatz Schweiz (AFP). Se puede descargar libremente en: https://asso-sherpa.org/sherpa-content/docs/programmes/FFID/GT/Debt.pdf

[3] «On the one hand, creditors from the North benefited awesomely from the colonial wars waged by their home states on their behalf. On the other, private capital was an essential cog in the exploitative and extractive system that supported the building and maintaining of colonial empires.»

[4] «The suspension of debt repayments provided justification for European powers to assert colonial control. Military invasion then led to full-fledged colonization»

[5] «When the question of debt repayment resurfaced in1945, capital markets were virtually shut down.»

[6] «In the 1940s and 1950s, the US, the UK, and France took steps to significantly reduced the foreign debts of Egypt, Mexico, Germany, and Japan—to name a few—sometimes resorting to unilateral actions that hurt the interests of private creditors.»

[7] «twentieth-century development of international law was grafted onto the changing realities of State power, which were themselves linked to colonial history»

[8] «an effort to make international law a resource not for creditors but for countries facing problems of over-indebtedness»

[9] « During postcolonial transitions, legal recourses were also construed as a resource to emancipate debtor countries from the chains of colonial debt.»

[10] Mohammed Bedjaoui (1929-…) fue juez de la Corte Internacional de Justicia de La Haya durante casi veinte años (1982-2001). Fue miembro de la Comisión de Derecho Internacional de las Naciones Unidas (1965-1982) y Relator Especial sobre «Sucesión de Estados en materias distintas de los tratados» (13 informes de 1967 a 1981). Anteriormente, el Sr. Bedjaoui fue asesor jurídico del FLN argelino, luego del Gobierno Provisional de la República Argelina (GPRA), 1956-1962, experto de la delegación argelina en las negociaciones de Evian y Lugrin para la independencia de Argelia (1961-1962) y Director del Gabinete del Presidente de la Asamblea Nacional Constituyente en Argel (1962)

[11] «Bedjaoui’s attempt to establish a ‘New International Economic Order’, was a source of inspiration for UNCTAD policies and it can be credited with having substantially influenced development economists and debt campaign movements in the 1960s–70s»

[12] «Syndicated banking grew during the 1970s and soon government loans returned to pre-1914 levels.»

[13] «financial liberalization accelerated with the widespread policy shift towards deregulation»

[14] «The Foreign Sovereign Immunities Act of 1976 gave a more restrictive interpretation of the principles protecting sovereign debtors and allowed debtors to sue a foreign government in US court»

[15] «The increasing legalization of sovereign debt markets has been credited with generating additional financial uncertainties.»

[16] «When a country is unable to service its debt, it can turn to the Fund for loans, provided that its debt is deemed sustainable»

[17] «The Paris Club, the World Bank, regional development banks, and bilateral organizations also use conditionality frameworks in their country financing operations»

[18] «to help private creditors recover their loans»

[19] «In sovereign debt disputes»

[20] « Debt repayment mobilizes multilateral organizations like the IMF, the World Bank, and the Paris Club, whose practices of conditionality are hard to resist, even by Western countries, such as Greece recently.»

[21] «A universal reach which no colonial empire (for instance the British Empire before 1914) ever had before»

[22] «The New International Economic Order initiative (NIEO) led by Third World countries entertained the promise that a counter-model for the organization of global financial affairs was possible»

[23] «Unprecedented in terms of its uniformity»

[24] «Borrowing nations are beholden to market forces»

[25] «Debts are odious and should not be repaid when they were incurred by irregular regimes and for improper uses»

[26] «International law is a development that may also benefit debtors, since it limits creditors’ claims»

[27] Jan Bazant. 1995. Historia de la deuda exterior de México, 1823-1946, El Colegio de México, Centro de Estudios Históricos, México, 1995, p. 38

[28] Carmen Reinhardt y Christoph Trebesch. 2015. The pitfalls of external dependance : Greece, 1829-2015

[29] Éric Toussaint, La deuda y el libre comercio como instrumentos de subordinación en Latinoamérica desde su indepenedncia publicado el 1 de julio de 2016, 13677-instrumentos-de-subordinacion-

[30] Éric Toussaint, «Grecia nació con una deuda odiosa bajo el brazo», publicado el 27 de abril de 2016, https://www.cadtm.org/Grecia-nacio- con- una- deuda- odiosa

[31] Carlos Marichal. 1989. A Century of Debt crises in Latin America, Princeton, University Press, Princeton, 283p

[32] Éric Toussaint. 2017. Sistema deuda. Historia de las deudas soberanas y su repudio, Icaria editorial, Barcelona, 2018.

[33] Creditors were left with little alternative but to seize control over a defaulter’s customs ortax collection system

[34] Véase William Wynne, State Insolvency and Foreign Bondholders. Selected Case Histories of Governmental Foreign Bond Defaults and Debt Readjustments, vol. 2, New Haven, Yale University Press, 1951. Pp 361-386. Todas las informaciones sobre el repudio de las deudas por Portugal provienen de esa obra.