Tras o neoliberalismo, as grandes tecnolóxicas e os xestores de activos como novos rendistas

Calquera resposta á pregunta de que vén despois do neoliberalismo debe ter en conta o auxe das grandes empresas tecnolóxicas e de xestión de activos, é dicir, o seu crecente control sobre as nosas vidas.

O capitalismo mudou de tal xeito que a etiqueta «neoliberalismo» quedou obsoleta. O crecente protagonismo económico e político das grandes empresas tecnolóxicas e de xestión de activos transformou o capitalismo contemporáneo de varias maneiras. O máis importante é que trouxo o predominio da renda sobre o beneficio, da apropiación sobre a produción. Isto afectou a lóxica fundamental da nosa economía política, poñendo así en dúbida a supervivencia do capitalismo.

O neoliberalismo está connosco desde os anos oitenta. Desde aquela, o capitalismo sufriu múltiples crises e transformacións. Máis recentemente, o capitalismo soportou unha crise financeira mundial e unha pandemia que paralizou o comercio, pechou xente nas casas e devolveu o Estado á primeira liña da política económica.

Hai moitas formas de entender o termo neoliberalismo. Eu utilizo o concepto principalmente para me referir a dúas cousas: en primeiro lugar, unha era na historia do capitalismo, que comeza coas eleccións de Margaret Thatcher no Reino Unido e Ronald Reagan nos Estados Unidos; en segundo lugar, o predominio dun paquete de políticas económicas que inclúe a liberalización do comercio internacional, a privatización dos servizos públicos e a flexibilización dos mercados laborais. Unha característica chave do neoliberalismo é que impulsou un proceso que moitos denominan «financeirización», é dicir, o crecente dominio do sector financeiro sobre todo o demais na economía.

Os estudosos parecen insinuar cada vez máis que o termo neoliberalismo pasou de moda. O capitalismo cambiou demasiado desde a década de 1980 e isto exixe unha conceptualización diferente da súa articulación contemporánea. Diagnosticar o capitalismo contemporáneo como «vixilancia» (Zubboff 2019), «rendista» (Christophers 2020), «plataforma» (Srnicek 2017), «xestor de activos» (Braun 2022), «caníbal» (Fraser 2022), ou «precariedade» (Azmanova 2020), tamén apunta a diferentes prognósticos sobre a posibilidade dunha transformación social progresiva. Varoufakis (2023) e Dean (2020) chegan mesmo a convidarnos a preguntarnos se seguimos falando de capitalismo.

Se superamos o neoliberalismo, como debemos entender a forma de capitalismo que agora habitamos? Neste artigo sosteño que calquera resposta á pregunta de que vén despois do neoliberalismo debe ter en conta o auxe das grandes empresas tecnolóxicas e de xestión de activos, é dicir, o seu crecente control sobre as nosas vidas. Baseareime en dous marcos que se centran nestas recentes transformacións do capitalismo contemporáneo, a saber, o «tecnofeudalismo» conceptualizado por Yanis Varoufakis e o que Benjamin Braun denominou «capitalismo de xestión de activos».

De feito, unha chave para entender a última transformación do capitalismo contemporáneo pode atoparse na exploración dos vínculos entre o que Varoufakis denomina «capital na nube» e os omnipresentes (como Braun argumenta convincentemente) xestores de activos. Dando un pequeno rodeo pola historia do pensamento económico, argumentarei que o que ambos os fenómenos suxiren é o triunfo da renda sobre o beneficio, da apropiación sobre a produción, de xeito que as dúbidas sobre a supervivencia do capitalismo poden estar realmente xustificadas.

Tecnofeudalismo

En Tecnofeudalismo: O que matou o capitalismo (2023) Varoufakis sostén que o uso da intelixencia artificial e as redes dixitais e algorítmicas transformou a natureza e o poder de determinadas bolsas de capital. É dicir, xurdiu unha nova forma de capital -o que el denomina «capital na nube»- que ten o poder de subxugar a produción capitalista ás súas propias necesidades e lóxica. A produción segue sendo capitalista, no sentido de que se basea en medios de produción privados e na explotación do traballo asalariado, pero está integrada nunha estrutura tecnofeudal (volverei sobre a parte «feudal» na última sección). Mentres que o capital tradicional (ou «terrestre», como o chama Varoufakis) só pode explotar os traballadores, o capital en nube tamén pode explotar os consumidores, así como a outros capitalistas que non posúan capital en nube. Isto engade unha capa adicional non só á xerarquía de estratificación económica do capitalismo, senón tamén á xerarquía social de poder e capacidade de control.

Como afirma Varoufakis, os consumidores son explotados porque o seu tempo de lecer está a ser explotado polas grandes tecnolóxicas para obter beneficios. O tempo de lecer dedicado a buscar en Google, interactuar con Alexa, publicar en Instagram ou desprazarse por TikTok instrumentalizouse para a acumulación de capital na nube, sen que os consumidores obteñan ningún beneficio directo do seu «traballo». Unha gran parte dos datos persoais que compartimos en todas estas plataformas acaba formando o que Shoshana Zuboff (2019) denomina un «excedente condutual» (é dicir, o excedente de datos sobre o comportamento dos consumidores acumulado por riba do necesario para mellorar a experiencia do consumidor). Este excedente véndese aos anunciantes coa esperanza non só de predicir, senón tamén de afectar ao noso comportamento futuro.

Varoufakis sinala que cada vez que interactuamos cun servidor dixital, como Alexa, adestramos de feito o seu algoritmo para que recoñeza os nosos hábitos e preferencias e nos ofreza boas recomendacións. Pero ao final chega un momento, tras unha inevitábel xeración de confianza, en que Alexa empeza a explotar o noso perfil de consumidor para cambiar os nosos hábitos e preferencias, promovendo produtos que doutro xeito non comprariamos. Nese momento, xa non está claro quen adestra a quen, quen é o amo e quen o servo.

En resumo, a produción de capital na nube non depende unicamente do traballo asalariado (o das persoas empregadas directamente por empresas como Google ou X), senón tamén do traballo non asalariado dos consumidores. En consecuencia, mentres que as empresas capitalistas tradicionais como General Motors e General Electric gastan ao redor do 80% dos seus ingresos en salarios, as grandes empresas tecnolóxicas acaban gastando só ao redor do 1%. Esta característica de producir recorrendo a man de obra non asalariada é a que garda semellanza coa orde feudal.

O capital en nube tamén ten a capacidade de explotar a outros capitalistas que non o posúen, substituíndo os mercados por feudos en nube. Varoufakis sostén que as plataformas de comercio electrónico como Amazon non son mercados. Para el, os mercados son institucións públicas que albergan interaccións espontáneas e descentralizadas entre consumidores e produtores. En cambio, os feudos na nube illan o comprador do comprador, o vendedor do vendedor, de modo que só o algoritmo ten o poder de conectalos. Entrar en Amazon é como entrar nunha cidade onde todo é propiedade e está controlado por unha soa persoa, aquí Jeff Bezos. Contrariamente á natureza pública e aberta dos mercados, isto describe un arranxo institucional privatizado de centralización. Isto permite aos «cloudalistas» (propietarios do capital da nube) exixir comisións excesivas (de até o 40% no caso de Amazon) a outros capitalistas para acceder ao seu feudo, o que Varoufakis denomina «rendas da nube».

En canto ao efecto do capital en nube sobre os traballadores, Varoufakis dá a entender que a súa capacidade de supervisión e control totais conduce a unha explotación aínda maior do traballador, máis do que podería esperar o capitalista tradicional. Isto exemplifícase nos almacéns de Amazon, onde a tecnoloxía portátil e os algoritmos traballan incansabelmente para optimizar os obxectivos de embalaxe, espremendo os traballadores do almacén até o punto do colapso. En lugar de responder ante un xefe, os traballadores responden ante un algoritmo que rastrexa todos os seus movementos. Como resultado, non só son obrigados a traballar máis, senón que a súa capacidade de acción colectiva para salvagardar unhas condicións laborais mínimas (como o dereito a ir ao baño) diminúe considerabelmente.

No contexto do neoliberalismo, isto equivale a un maior desempoderamento dos traballadores, un patrón que foi evidente durante as últimas décadas. Desde a década de 1980, os aumentos de produtividade beneficiaron case exclusivamente os empresarios nos Estados Unidos, mentres que os traballadores viron como os seus salarios reais se estancaban, cando non diminuían (Economic Policy Institute 2024, véxase o gráfico a continuación).

A crecente diferenza entre a produtividade obreira e a súa compensación salarial nos EUA (1984-2024)

Nancy Fraser (2022) chama a este fenómeno o auxe do «traballador híbrido», un traballador que é ao mesmo tempo explotado e expropiado. Seguindo a Marx, Fraser entende que a explotación capitalista se produce porque o empresario paga un salario que cobre os custos necesarios para a reprodución do traballador, pero queda coa maior parte da plusvalía producida. Con todo, afirma Fraser (2022), a expansión da débeda permitiu aos empresarios pagar aínda menos aos traballadores. É dicir, a moitos traballadores baixo o neoliberalismo pagábaselles menos do que necesitaban para sobrevivir como traballadores en activo, o que os levaba cada vez máis ao endebedamento. Así, ademais de seren explotados, o seu traballo tamén era expropiado. A isto, Varoufakis (2023) engade que a chegada da capital-nube empeora aínda máis as cousas debido á súa maior capacidade de vixilancia e control que, xunto co endebedamento, fai aínda máis expropiábel o traballo dos traballadores.

Varoufakis afirma que a chegada do capital en nube implica a imposibilidade da democracia social, polo menos tal e como se concibía a finais do século XX. Non está nada claro como regular as plataformas das grandes empresas tecnolóxicas. A regulación dos prezos é imposíbel, xa que ofrecen os seus produtos de forma gratuíta, mentres que a regulación antimonopolio é difícil de aplicar, xa que a razón de ser dunha plataforma é a súa capacidade para realizar economías de escala. Xa se trate dunha plataforma de alugueiro de apartamentos ou de taxis, o principal produto que unha plataforma ofrece tanto a compradores como a vendedores é o acceso a unha ampla rede de compradores e vendedores. Na maioría dos casos, ter unha plataforma pequena equivale a ofrecer un mal produto.

Ademais, baixo o tecnofeudalismo os traballadores están estreitamente vixiados para impedir a súa acción colectiva, mentres que os consumidores están fisicamente illados, o que dificulta a organización de boicots. Aínda así, o recente éxito do sindicato Amazon Labor Union en Estados Unidos e os boicots dos consumidores a Starbucks, Pizza Hut e McDonald’s demostran que non se perdeu toda esperanza. De feito, Varoufakis sostén que estes impedimentos poden superarse mediante unha gran coalición de traballadores, consumidores e pequenos capitalistas que non posúen capital na nube (por exemplo, o restaurante ou a adega do teu barrio, cuxos beneficios ven reducidos polas exorbitantes tarifas de Uber Eats). Hai que pensar máis aló das estratexias tradicionais da política progresista, dedicándose ao que el chama «mobilización da nube», é dicir, utilizar as capacidades da nube contra o propio capital da nube.

Capitalismo xestor de activos

Mentres que a análise da orde social actual como «tecnofeudal» centra a atención no poder social das plataformas e as grandes empresas tecnolóxicas, o diagnóstico do «capitalismo de xestión de activos» convídanos a ter en conta o fenomenal auxe das empresas de xestión de activos. Benjamin Braun e Brett Christophers (2024) comezan con algúns feitos estilizados. Os chamados Tres Grandes xestores de activos (BlackRock, Vanguard e State Street) posuían ao redor do 13,5% de todas as empresas do S&P 500 en 2008, porcentaxe que aumentou até o 22% na actualidade. Varoufakis (2023) engade que son os maiores accionistas do 90% das empresas da Bolsa de Nova York. Ademais, os xestores de activos controlan conxuntamente 126 billóns de dólares de recursos financeiros, cun total de 526.000 millóns en ingresos, mentres que os seus beneficios se estiman nuns 200.000 millóns ao ano (equivalente ao PIB de Grecia) (Braun & Christophers 2024). Sen dúbida, as cifras falan por si soas.

Os xestores de activos utilizan o seu inmenso acceso aos recursos financeiros para influír activamente no comportamento doutros capitalistas. No caso dos xestores de activos «convencionais», como os Tres Grandes, gran parte deses activos proceden de plans de seguros, fondos de pensións e fondos soberanos que buscan a alguén que invista as súas enormes sumas de capital. Debido ao seu enorme tamaño, os xestores de activos tenden a posuír un importante capital que implica un control substancial sobre a política da empresa. Isto converteu os xestores de activos no «sistema nervioso central da sociedade capitalista contemporánea» (Braun & Christophers 2024, p.553), así como en importantes configuradores do capitalismo en xeral.

Os Estados tamén son reféns das preferencias políticas dos grandes xestores de activos. Especialmente no Sur Global, onde os países dependen de bonos denominados en divisas para financiar os seus servizos estatais, os xestores de activos poden afectar directamente ao seu acceso ao mercado de bonos soberanos. Por tanto, convértense en árbitros da capacidade crediticia, a solvencia e, en última instancia, tamén da soberanía dunha serie de países. Ademais, moitos Estados dependen cada vez máis dos xestores de activos á hora de deseñar e aplicar as súas propias políticas, por exemplo no que respecta á transición ecolóxica e mesmo á provisión de bens públicos básicos. Non só iso, senón que a dependencia estatal e o enfraquecemento (ou a inexistencia total) da soberanía monetaria, xunto co inmenso acceso aos recursos, implican que os xestores de activos tamén teñen capacidade para presionar directamente sobre os gobernos. Isto ocorre ben co propósito de impedir a regulación, ben para promover activamente a súa axenda política.

Un exemplo de espazo político no que a influencia dos xestores de activos foi fundamental é a política monetaria. Benjamin Braun (2022) sostén que o enfoque moderado que a maioría dos bancos centrais adoptaron inicialmente con respecto á inflación está relacionado coa influencia dos xestores de activos. Tradicionalmente, a política monetaria foi un campo de conflito de clases. Os bancos, os acredores e os aforradores adoitan preferir unha inflación baixa e tipos de xuros altos, aínda que sexa á conta de certo desemprego. Pola contra, os traballadores e os debedores prefiren tipos de xuros baixos, xa que facilitan o investimento e a creación de emprego. De feito, os debedores adoitan estar dispostos a soportar certa inflación porque se come o valor real da súa débeda. Desgraciadamente, o auxe dos xestores de activos aliñou os intereses de Wall Street cos da clase traballadora nesta cuestión. Os tipos de xuros persistentemente baixos provocaron unha inflación dos prezos dos activos que disparou as súas valoracións, aumentando os ingresos por comisións dos xestores de activos. Ao abaratar os empréstitos, os baixos tipos de xuros tamén reduciron os custos de financiamento dos xestores de activos altamente apalancados. Deste xeito, os intereses dos bancos e os aforradores víronse superados polo poder que acumularon os xestores de activos.

O que non queda claro nesta presentación do capitalismo dos xestores de activos é se o auxe dos xestores de activos preséntanos unha ruptura radical co neoliberalismo ou máis ben é simplemente un resultado do profundamento da financeirización. Unha crítica moi común ao neoliberalismo é que supuxo o triunfo do capital financeiro sobre o resto da economía. Con todo, este triunfo, en lugar de produtivo, converteuse en parasitario. As actividades especulativas volvéronse máis remunerativas que o investimento produtivo, unha condición que xera inestabilidade financeira. Non só iso, senón que afoga o aumento da produtividade, xa que o capital se desvía cada vez máis doutras actividades cara ás finanzas (véxase Mazzucato 2018, Harvey 2024, Lapavitsas 2013).

Quizais o primeiro economista que estabeleceu un vínculo explícito entre o neoliberalismo e a crecente influencia dos investidores institucionais, como os fondos de pensións, foi Hyman Minsky (Whalen 2010). Para Minsky, a década de 1980 marcou o comezo da era do «capitalismo dos xestores do diñeiro», na que os xestores do diñeiro e os seus fondos se converteron nos novos amos da economía. As súas preocupacións sobre este fenómeno eran en gran medida similares ás comentadas anteriormente, isto é, a natureza propensa ás crises do sistema, así como a súa falta de vontade para financiar investimentos produtivos. Aínda que parece que o diagnóstico de Minsky foi prolífico, é dubidoso que puidese imaxinar o alcance da propiedade concentrada e o poder que os xestores de activos amasaron agora.

Por tanto, se o auxe dos xestores de activos representa a culminación do longo proceso de financeirización da economía (é dicir, o crecente dominio das finanzas sobre todos os demais sectores produtivos), entón moitas das críticas ao neoliberalismo das últimas décadas quizais sigan sendo pertinentes. Poida que esteamos a asistir a novos niveis de concentración de capital, pero controlar as finanzas e garantir que funcionen para o ben público seguiría sendo unha prioridade política de primeira orde. Con todo, este non é o caso do diagnóstico que propón Varoufakis. Como se suxire na sección anterior, aceptar a hipótese do tecnofeudalismo conduce a unha reformulación radical das prioridades políticas, así como das estratexias para unha transformación social progresiva.

Que vén despois do neoliberalismo?

É innegábel que o auxe do capital en nube e dos xestores de activos son dous fenómenos fundamentais que estruturan o capitalismo contemporáneo. Quizais sexan estes dous tipos de corporacións os que configuren, polo menos até certo punto, o que virá (ou veu) despois do neoliberalismo.

Aínda que as dúas críticas do capitalismo contemporáneo analizadas dirixen a nosa atención cara a fenómenos diferentes, as implicacións que se poden extraer delas teñen moito en común. De feito, ambas implican unha maior concentración de capital e poder en mans duns poucos, así como unha desigualdade cada vez maior. Porén, o que quero subliñar aquí é que ambos os marcos suxiren o predominio da renda sobre o beneficio, da apropiación sobre a produción.

Moitos consideraron que a chegada do neoliberalismo e a financeirización veñen da man do retorno da figura do rendista. Por exemplo, Harvey (2024) argumenta que a financeirización e a monopolización desataron o rendista moderno que non produce nada agás beneficios monetarios a través da propiedade de activos ou a especulación financeira. Azmanova (2020) considera que os rendistas foron creados activamente pola política estatal que pretende aumentar a competitividade dos «campións» nacionais ou rexionais, en detrimento da competencia no mercado e a regulación antimonopolio.

Parece que o que está en proceso de substituír o neoliberalismo está a empeorar aínda máis as cousas. Cloudalistas e xestores de activos son rendistas por excelencia. Están no negocio de tomar, non de facer. Benefícianse da propiedade e o control -en lugar da produción- en condicións de competencia limitada. Brett Christophers (2020) sostén a mesma opinión, suxerindo que as rendas de plataforma desempeñan un papel chave no que el denomina «capitalismo rendista». No seu libro dedicado ás sociedades de xestión de activos, tamén conclúe que os xestores de activos son «rendistas puros» (Christophers 2023, p.45). Un xestor de activos pode ser propietario dun parque eólico en Noruega ou dun complexo inmobiliario en Florida, pero non ten nada que ver co funcionamento e o mantemento cotiáns destes activos, que se subcontratan a outras empresas. Non producen nada, mentres que «o seu negocio é maximizar e extraer os ingresos -a renda- que xera ese activo» (Christophers 2023, p.45).

Estes estudosos, entre os que me inclúo, consideran que a produción capitalista se basea simultaneamente no beneficio e a renda, a produción e a apropiación, a explotación e a expropiación. Aínda que o xurdimento do capitalismo deixou de lado a renda, a apropiación e a expropiación, nunca logrou superalas por completo. Estas duplas non son equivalentes entre si, pero todas apuntan ao feito de que o capitalismo non é un simple sistema de intercambio contractual no que o máis eficiente, o máis produtivo e o máis listo se beneficia en consecuencia. Detrás do intercambio contractual escóndese a morada da renda non gañada, o capital patrimonial, o poder hereditario e a expropiación pura e simple. Para Varoufakis (2023), o triunfo do beneficio sobre a renda foi o que definiu en última instancia a transición do feudalismo ao capitalismo. Neste senso, a volta da renda que trouxo o capital en nube implica que debemos cuestionarnos se estamos a vivir baixo o capitalismo en absoluto.

Na economía política marxista, a importancia do equilibrio entre o beneficio e a renda foi expresada máis claramente por Rosa Luxemburgo, que argumentou que a acumulación primitiva era unha característica estrutural do capitalismo, e non simplemente a súa condición habilitadora. Por outra banda, na economía política clásica, David Ricardo consideraba os terratenentes rendistas como vestixios do feudalismo que obstaculizaban o pleno florecemento do modo de produción capitalista. Keynes, de maneira similar, pediu a eutanasia do rendista, referíndose principalmente aos financeiros parasitarios que se enriquecían mantendo o capital artificialmente escaso (Mann 2019). Mesmo na corrente principal da economía neoclásica, o termo renda de monopolio refírese aos beneficios acumulados por riba dos beneficios normais alcanzábeis baixo un deseño de mercado eficiente e competitivo.

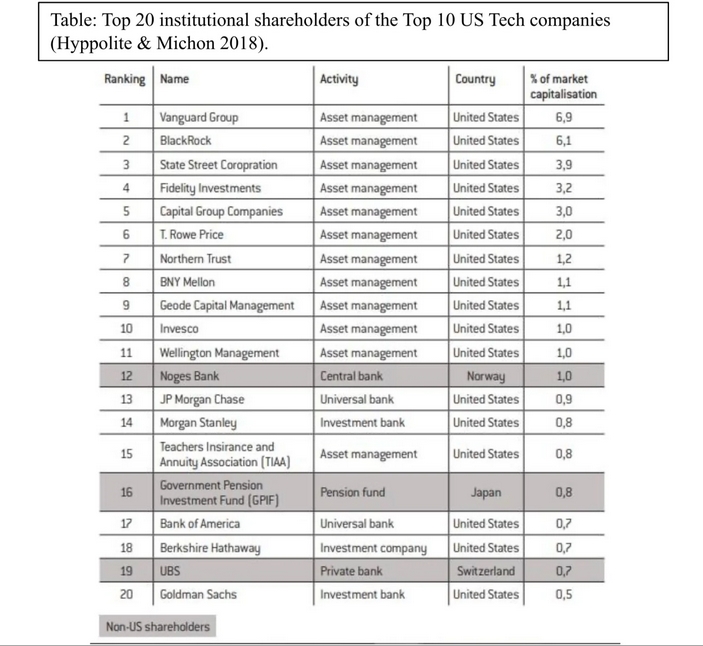

Os 20 principais accionistas institucionais das 10 maiores empresas tecnolóxicas dos EUA

Fonte: Hyppolite & Michon (2018).

En resumo, en moitas escolas de pensamento económico, así como nas afiliacións políticas, a procura de rendas, a apropiación e a expropiación considéranse cargas nunha economía capitalista, se non totalmente censurábeis desde o punto de vista moral e político. Por tanto, se o que estamos a presenciar agora é un novo desprazamento da balanza cara á renda e a apropiación, mesmo maior que o que trouxo o neoliberalismo, daquela avecíñanse problemas.

Varoufakis (2023) sitúa a fonte dos problemas (é dicir, a procura de rendas) nas grandes empresas tecnolóxicas, mentres que Braun e Christophers (2024) o fan nas sociedades de xestión de activos. Con todo, o que se bota de menos é a relación entre estes dous fenómenos. Dado que Blackrock et al. son importantes accionistas das grandes empresas tecnolóxicas, como lles afecta isto á nova dinámica que introduce o capital en nube? Son os xestores de activos os «cloudalistas» definitivos? Como se ve na seguinte Táboa, parece que a resposta é afirmativa (Hyppolite & Michon 2018). BlackRock, Vanguard, State Street e Fidelity posúen as maiores participacións (en conxunto, máis do 20%) nas 10 principais empresas tecnolóxicas estadounidenses.

Se os mercados públicos e abertos xa non son o principal mecanismo de distribución de bens e servizos, se a asignación de recursos financeiros está suxeita aos caprichos idiosincrásicos dunhas poucas corporacións gargantuescas, se as grandes empresas tecnolóxicas adquiren unha parte significativa do seu capital de forma gratuíta porque os consumidores non son propietarios dos seus datos -é dicir, se a renda desprazou o beneficio nas nosas economías políticas-, entón, en efecto, seguimos a falar de capitalismo? Teorizar o agora adoita ser un reto. Con todo, tentar cadrar o auxe do capital en nube co dos xestores de activos podería ser a chave para entendermos as profundas transformacións que está a experimentar o capitalismo mentres falamos. O que debe seguir do anterior, recollendo a luva de Varoufakis, é un intento de vincular teoría e práctica. É dicir, enfrontarse ao feito de que, xunto co neoliberalismo, a coñecida caixa de ferramentas da política progresista (por exemplo, a fiscalidade, a regulación e a mobilización), tamén quedou anticuada, ou polo menos inadecuada para os retos que temos por diante. Quizais debamos pensar e actuar de forma máis radical.

_____________________________________________________________________________

Referencias:

- Azmanova, A. (2020). Capitalism On Edge: How fighting precarity can achieve radical change without crisis or utopia. Columbia University Press: NY, EE.UU.

- Braun, B. (2022). Exit, Control, and Politics: Structural power and corporate governance under asset manager capitalism. Politics & Society. 50(4): 630-654.

- Braun, Β. & Christophers, Β. (2024). El capitalismo de los gestores de activos: Una introducción a su economía política y geografía económica. Economía y espacio. 56(2): 546-557.

- Christophers, B. (2023). Our Lives in Their Portfolios: Why Asset Managers Own the World. Verso: Londres, Reino Unido.

- Christophers, B. (2020). Rentier capitalism: who owns the economy, and who pays for it? Verso: Londres, Reino Unido.

- Dean, J. (2020). Neofeudalism: ¿El fin del capitalismo? Los Angeles Review of Books. Instituto de Política Económica (2024). The Productivity-Pay Gap. https://www.epi.org/productivity-pay-gap/.

- Fraser, N. (2022). Cannibal Capitalism: how our system is devouring democracy, care and the planet – and what we can do about it. Verso: Londres, Reino Unido.

- Harvey, D. (2024, de próxima publicación). The Story of Capital: What everyone should know about how capital works .

- Hippolyte, P.A. & Michon, A. (2018). El dominio de las grandes tecnológicas (1): Los nuevos magnates financieros. Estudio de la Fondation Pour L’Innovation Politique. https://www.fondapol.org/en/study/big-tech-dominance-1-the-new-financial-tycoons/.

- Lapavitsas, C. (2013). Lucrarse sin producir: Cómo las finanzas nos explotan a todos. Verso: Londres, Reino Unido.

- Mann, G. (2019). A largo plazo todos estamos muertos: Keynesianismo, economía política y revolución. Verso: Londres, Reino Unido.

- Mazzucato, M. (2018). El valor de todo: hacer y tomar en la economía global. Public Affairs: NY, ESTADOS UNIDOS.

- Srnicek, N. (2017). Capitalismo de plataforma. Polity Press: Cambridge, Reino Unido.

- Varoufakis, Y. (2023). Technofeudalism: What Killed Capitalism. Bodley Head: Londres, Reino Unido.

- Whalen, C. J. (2012). Money Manager Capitalism se encuentra en el capítulo 34 de Toporowski, J. &

- Michell, J. (2012). The Handbook of Critical Issues in Finance. Edward Elgar: Cheltenham, Reino Unido. https://econpapers.repec.org/bookchap/elgeebook/14083.htm

- Zuboff, S. (2019). La era del capitalismo de la vigilancia: la lucha por un futuro humano en la nueva frontera del poder. Public Affairs: NY, EE.UU.

_____________________________________________________________________________

Fonte:

Post-neoliberalism: https://www.postneoliberalism.org/articles/what-comes-after-neoliberalism-big-tech-and-asset-managers-as-the-new-rentiers/

_____________________________________________________________________________

[Artigo tirado do sitio web Sin Permiso, do 3 de outubro de 2024]