La crisis de liquidez y cómo ahogarse desnudo

“Si no hubiera habido una intervención hoy, los rendimientos de los gilts (bonos públicos británicos) podrían haber subido hasta un 7-8 % desde el 4,5 % de esta mañana y, en esa situación, alrededor del 90 % de los fondos de pensiones del Reino Unido se habrían quedado sin garantías colaterales… habrían sido barridos». Eso declaró ayer un operador de bonos del Reino Unido.

La crisis de liquidez en los mercados de bonos británicos estalló tras el anuncio del nuevo gobierno conservador de derecha de que gastará hasta 60.000 millones de libras esterlinas para fijar un tope en el precio de la energía para los hogares durante un máximo de dos años, subvencionar los costes energéticos de las empresas Y, también, recortar impuestos a las empresas y el impuestos sobre la renta. El impacto total de esta generosidad (principalmente para los ricos) en el nivel de deuda pública del Reino Unido durante los próximos años se ha estimado en más de 400.000 millones de libras esterlinas o casi el 20 % del PIB. Con la deuda pública del Reino Unido ya en el 100 % del PIB, ha supuesto la sentencia de muerte para los precios de los bonos del Reino Unido. Los rendimientos (tasa de interés) aumentaron.

Rendimiento de los bonos del gobierno a diez años del Reino Unido (%)

Además, el Banco de Inglaterra planea aumentar aún más las tasas de interés durante el próximo año para ‘controlar’ la inflación. Por lo tanto, el coste de los préstamos y el servicio de la deuda se están disparando. De repente, los inversores que poseían bonos del gobierno se enfrentan a graves pérdidas, en particular los fondos de pensiones que tienden a invertir en bonos a largo plazo utilizando tipos de interés a corto plazo para pedir prestado: tipos de interés a corto plazo al alza; precios de los bonos a largo plazo a la baja. Eso es un desajuste en los valores de los activos y se estaba produciendo una restricción de liquidez crediticia.

En el caso del Reino Unido, aparentemente los fondos de pensiones y otros habían estado empleando otra pieza de artilugio financiero llamado esquemas de “inversión impulsada por pasivos”. Es decir, la práctica de comprar bonos que luego se utilizan como garantía para pedir préstamos para comprar más bonos, hasta 1,5 billones de libras esterlinas durante la última década desde la crisis financiera mundial. Si el valor de los bonos utilizados como garantía cae como una piedra, como acaban de hacer, entonces la capacidad de pedir prestado se desvanece. Por lo tanto, el BoE se vio obligado a prestar 65.000 millones de libras esterlinas a dichos tenedores de bonos para rescatarlos de su esquema Ponzi.

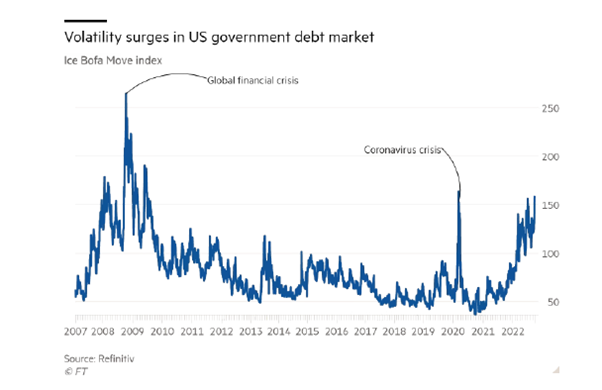

Y no fue solo en el Reino Unido con su gobierno enloquecido. Incluso en EEUU, con una administración supuestamente ‘sensata’ que no está recortando impuestos ni financiando topes de precios, la restricción crediticia también está presente. El mercado del Tesoro de EEUU, valorado en 24 billones de dólares, se ha visto afectado por la turbulencia más grave desde la crisis del coronavirus, lo que pone de relieve cómo las grandes oscilaciones de los bonos y las monedas internacionales y el nerviosismo por las subidas de tipos de EEUU han asustado a los inversores. “En este momento, se trata de la volatilidad del mercado”, dice Gennadiy Goldberg, estratega de TD Securities. “Hay inversores que se mantienen alejados debido a la volatilidad, y los inversores que se mantienen alejados aumentan la volatilidad. Es un vórtice de volatilidad”.

El rendimiento del bono del Tesoro de EEUU a 10 años, un punto de referencia clave para los costes de endeudamiento globales, aumentó a más del 4 por ciento desde el 3,2 por ciento a fines de agosto, preparando el mayor aumento mensual desde 2003. Y está en camino de su aumento anual más importante. El rendimiento a dos años, más sensible a las fluctuaciones de la política monetaria de EEUU, ha saltado 3,55 puntos porcentuales este año, lo que también marcaría un aumento histórico.

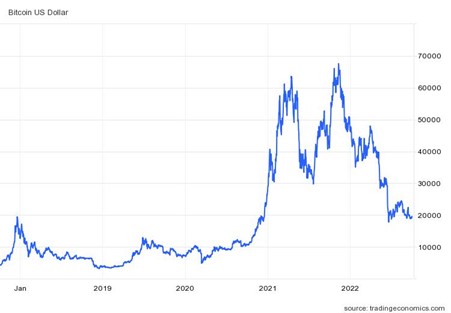

El endurecimiento de la liquidez (crédito) ha afectado duramente a todos esos activos especulativos salvajes. Por ejemplo, los llamados NFT. Los volúmenes de negociación de los ridículos tokens no fungibles (NFT, por sus siglas en inglés) se han desplomado un 97 % desde enero, y el mercado de arte digital y coleccionables vinculado a la cadena de bloques pasó de valer 17.000 millones de dólares a solo 466 millones de dólares en septiembre, según Bloomberg. Del mismo modo, la caída del precio del Bitcoin ha eliminado casi todas las ganancias de las criptomonedas de los últimos años.

Como he argumentado en artículos anteriores, las dos cuchillas de la tijera se están cerrando y van a provocar una crisis: la caída de la rentabilidad y el aumento de las tasas de interés; o la caída de las ganancias y la reducción de la liquidez, si prefiere.

La primera cuchilla. Marx explicó muy claramente el papel del crédito en la producción capitalista en El Capital. El crédito es esencial para la inversión y la producción capitalistas : “el sistema crediticio acelera el desarrollo material de las fuerzas productivas y el establecimiento del mercado mundial. Es misión histórica del sistema capitalista de producción elevar estos cimientos materiales del nuevo modo de producción a un cierto grado de perfección.”

Pero este rol benéfico del capital tiene un lado oscuro. “El sistema de crédito aparece como la principal palanca de la sobreproducción y la sobreespeculación en el comercio únicamente porque el proceso de reproducción, que es elástico por naturaleza, se ve aquí forzado a sus límites extremos…. la autoexpansión del capital basada en la naturaleza contradictoria de la producción capitalista permite un libre desarrollo real sólo hasta cierto punto, por lo que de hecho constituye una traba y una barrera inmanente a la producción, que es continuamente superada por el sistema crediticio”.

Por lo tanto, el crédito ayuda a que la producción capitalista continúe incluso cuando la rentabilidad está cayendo, pero solo “hasta cierto punto ”, después del cual “el crédito acelera las erupciones violentas de esta contradicción —crisis— y, por lo tanto, los elementos de desintegración del viejo modo de producción». En otras palabras, el nivel de crédito ahora se convierte en deuda que actúa como una carga para una mayor expansión e incluso desencadena la crisis. Si la brecha entre los precios financieros inflados y las ganancias en el resto de la economía es lo suficientemente grande, un colapso financiero puede precipitar una recesión total. De repente, el crédito se agota. Cuando más se necesita crédito, las instituciones financieras están demasiado asustadas para prestarlo. Como dijo una vez Rosa Luxemburg,“después de haber provocado (como factor de producción) la superproducción, el crédito destruye (como factor de cambio), durante la crisis, las mismas fuerzas productivas que creó”.

Pero como dice Guglielmo Carchedi: “el punto básico es que las crisis financieras son causadas por la reducción de la base productiva de la economía. Se llega a un punto en el que tiene que haber una deflación repentina y masiva en las áreas financiera y especulativa. Si bien parece que la crisis se ha generado en estos sectores, la causa última reside en el ámbito productivo y la consiguiente caída de la tasa de ganancia en este ámbito”. (Detrás de la Crisis).

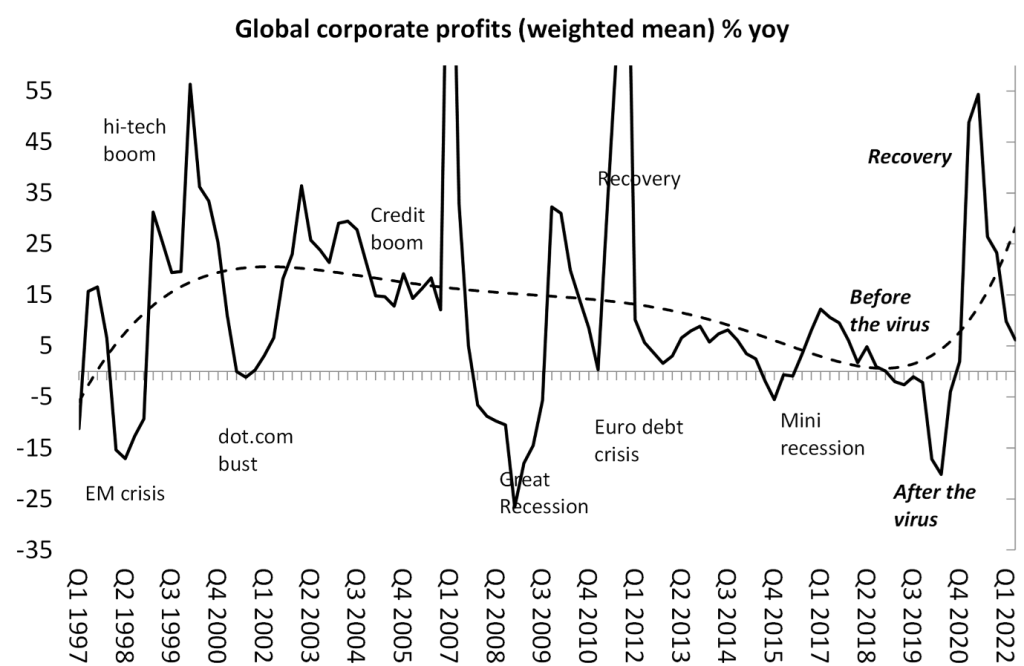

Y eso nos lleva a la otra cuchilla de la tijera de la depresión: las ganancias. He discutido lo que está sucediendo con las ganancias en un artículo reciente. Los márgenes de ganancias de las empresas, que alcanzaron máximos históricos, ahora están cayendo a medida que los costes de producción aumentaron desde el final de la crisis del COVID y el crecimiento de los ingresos se desacelera.

Los economistas de JP Morgan concluyen en un informe reciente que «en relación con su tendencia previa a la pandemia, las ganancias globales acumuladas desde la pandemia todavía están deprimidas en más del 20%». Y ahora el crecimiento de las ganancias está desapareciendo. JP Morgan pronostica que «combinado con el aumento de las tasas de interés, los márgenes de ganancia caerán, lo que afectará las ganancias generales».

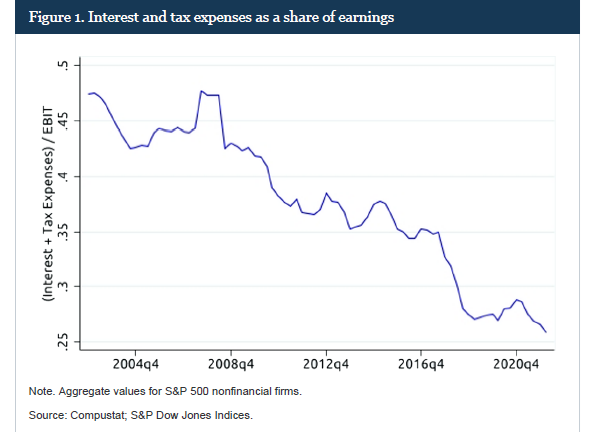

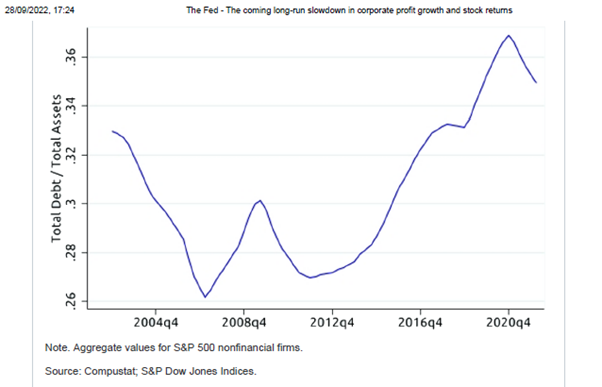

Incluso la Reserva Federal lo ha notado. En un artículo reciente, un economista de la Fed señaló que «durante las últimas dos décadas, las ganancias corporativas de las empresas que cotizan en bolsa se han visto sustancialmente impulsadas por la disminución de los gastos de las tasas de interés y las tasas impositivas a las empresas más bajas». Estos factores fueron responsables de un tercio completo de todo el crecimiento de las ganancias de las empresas no financieras del S&P 500 durante las dos décadas previas.

La caída significativa en las tasas de interés corporativas permitió que los gastos por intereses se redujeran en relación con las ganancias, incluso cuando la deuda corporativa aumentó.

Esta ha sido una característica del capitalismo del siglo XXI: tipos de interés a la baja y abundante liquidez, incluso en un período en el que la rentabilidad no aumentaba. De hecho, la respuesta a la caída de la rentabilidad en las principales economías no fue ir a la liquidación de los débiles y no rentables para dejar solo a los más fuertes, sino que las autoridades monetarias salvaran el sistema bancario y apuntalaran a las empresas ‘zombies’ con tipos de interés cero y la ‘flexibilización cuantitativa’.

Pero todo esto ha hecho que la montaña de crédito-deuda se expanda a niveles sin precedentes sin restaurar la rentabilidad de los sectores productivos. La mayor parte del aumento de las ganancias se debe a la especulación en el sector financiero, la propiedad inmobiliaria y en algunas áreas tecnológicas. El resto de la base productiva de las economías capitalistas ha estado luchando para sobrevivir. Por lo tanto, tenemos un bajo crecimiento de la inversión, un bajo crecimiento de la productividad y pasivos crediticios cada vez mayores que, a medida que las ganancias comienzan a caer, están haciéndose notar para morder al capital.

El aumento de la inflación ha llevado a un aumento de las tasas de interés a medida que los bancos centrales pasan de la flexibilidad cuantitativa (QE) al ajuste cuantitativo (QT) para tratar de controlar la inflación. Sin embargo, eso solo está exacerbando la desaceleración del crecimiento hacia una recesión total, y generando una restricción crediticia que amenaza con afectar no solo a los activos financieros sino también a las corporaciones a nivel mundial. ¡Así que regresamos a QE!

En artículos anteriores, he señalado que una curva de rendimiento de bonos invertida es un indicador bastante preciso de una crisis inminente. Una curva de rendimiento invertida se produce cuando la tasa de interés de, digamos, la deuda a diez años es más baja que la de la deuda a 3 o 2 años. Eso solo sucede cuando los inversores están tan preocupados por una posible recesión que tienden a comprar bonos del gobierno como refugio seguro, lo que reduce su rendimiento, mientras que los bancos centrales aumentan las tasas a corto plazo a niveles que amenazan con derribar el castillo de naipes financiero.

La curva de rendimiento en EEUU se ha invertido hace ya tiempo (línea roja).

Un análisis considera que desde 1990, un aumento del 1 por ciento en la tasa de los fondos federales (la tasa del banco central) aplana la curva de rendimiento a 2-10 años en 35 puntos básicos de promedio. Por lo tanto, si la tasa de los fondos federales alcanza el 4,75 % según lo pronosticado por el mercado, eso podría aplanar la curva en un 1,58 %, lo que llevaría a una curva que se invertiría hasta en un 1,28 % (la curva a 2-10 años comenzó este año en 0,3 por ciento) a finales de año.

Además, esta restricción crediticia está siendo exportada por un dólar fuerte al resto de las economías del mundo, particularmente aquellas con una gran deuda denominada en dólares. El dólar estadounidense es súper fuerte frente a otras monedas, ya que se considera un «refugio seguro» para que los inversores mantengan su efectivo y activos a medida que la inflación se dispara y el mundo entra en recesión. Pero un dólar fuerte y el aumento de las tasas de interés están empujando a la economía mundial a una recesión. “Estas fuerzas recesivas que emanan de los EEUU y el dólar en alza se suman a las creadas por los grandes shocks reales. En Europa, sobre todo, existe la forma en que los precios más altos de la energía aumentan simultáneamente la inflación y debilitan la demanda real”. (Martin Wolf, FT)

Y las fuerzas de la recesión se están fortaleciendo hasta el punto de que muchas economías probablemente ya están en recesión. Las últimas previsiones del Banco Mundial y de la OCDE, así como del FMI, auguran un desplome, confirmando los indicios de la curva de rendimiento invertida. En su último pronóstico económico, la OCDE reconoce que la economía mundial está cayendo en recesión impulsada por los altos precios de la energía, el aumento de las tasas de interés y la desaceleración de China. La OCDE ahora pronostica un crecimiento global de solo 2,2 % el próximo año y, dado que se necesita un 4 % para seguir el ritmo del aumento de la población mundial, eso significará una caída en el crecimiento per cápita.

“La economía mundial está pagando un alto precio por la guerra de agresión ilegal, injustificable y no provocada de Rusia contra Ucrania. Con los impactos de la pandemia de COVID-19 aún persistentes, la guerra está lastrando el crecimiento y ejerciendo una presión alcista adicional sobre los precios, sobre todo en el caso de los alimentos y la energía. El PIB mundial se estancó en el segundo trimestre de 2022 y la producción disminuyó en las economías del G20. La alta inflación persiste por más tiempo de lo esperado. En muchas economías, la inflación en la primera mitad de 2022 fue la más alta desde la década de 1980. Con los indicadores recientes empeorando, la perspectiva económica global se ha oscurecido”.

La OCDE quiere culpar de la inminente recesión a la invasión rusa de Ucrania y Putin, pero la economía mundial ya se dirigía a una crisis justo antes de que estallara la pandemia de COVID y la recuperación después de la crisis de COVID ya se estaba agotando en 2021 antes de la invasión rusa.

El Banco Mundial es más preciso: “Para reducir la inflación global a una tasa consistente con sus objetivos, los bancos centrales pueden necesitar aumentar las tasas de interés en 2 puntos porcentuales adicionales, según el modelo del informe. Si esto fuera acompañado por estrés en los mercados financieros (que ahora ha comenzado, MR), el crecimiento del PIB global se desaceleraría a 0,5 por ciento en 2023, una contracción de 0,4 por ciento en términos per cápita que cumpliría con la definición técnica de una recesión global”.

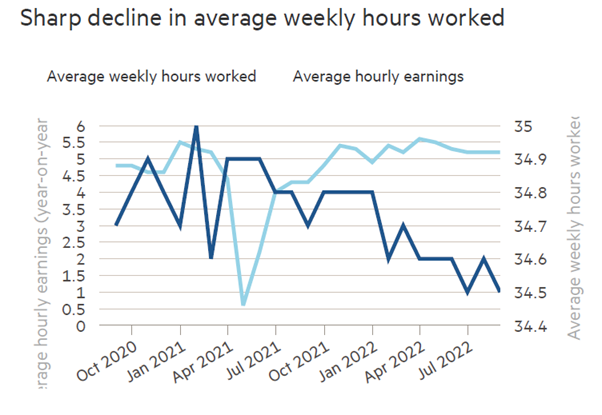

Una de las características del siglo XXI en las principales economías ha sido el bajo desempleo, al menos en las cifras oficiales. Pero gran parte de este empleo ha sido en sectores de servicios mal pagados, a tiempo parcial o temporal. Ahora, incluso aquí, hay signos de grietas. En los EEUU, los empleos a tiempo completo están disminuyendo, para ser reemplazados por empleos a medio tiempo. Y en otra señal de un mercado laboral debil, las horas de trabajo semanales se redujeron en los últimos seis meses al índice más bajo desde la crisis del COVID en abril de 2020.

La otra característica de la última década y del período posterior a la pandemia tanto en EEUU como en Europa y el Reino Unido ha sido el enorme aumento de los precios inmobiliarios. Eso también ahora muestra signos de debilitarse. Este mes, los precios de las viviendas en los EEUU cayeron rotundamente por primera vez desde 2012. Las tasas hipotecarias se han duplicado, lo que hace cada vez más imposible para muchos comprar casas.

Así que caída de ganancias; aumento de las tasas de interés; desaceleración de las economías y una crisis crediticia. «¿Qué se puede hacer?» , pregunta el columnista de FT Martin Wolf – “No mucho”, se responde a sí mismo. La inminente recesión mundial no se puede evitar. “Lo que se sabe es que la capacidad de los bancos centrales para respaldar los mercados y la economía se ha ido por un tiempo. …Incluso los gobiernos del G7 previamente creíbles, como el del Reino Unido, están aprendiendo esta verdad. La marea financiera está bajando: solo ahora nos damos cuenta de quién ha estado nadando desnudo”.

¿O ya se están ahogando?

habitual colaborador de Sin Permiso, es un economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.Fuente:

https://thenextrecession.wordpress.com/2022/09/29/the-liquidity-crisis-and-drowning-naked/Traducción:G. Buster