La angustia de la deuda

La semana pasada, Zambia llegó a un acuerdo para un recorte de casi 4 mil millones de dólares adeudados a los tenedores de bonos privados, lo que aumenta las esperanzas de que una reestructuración prolongada y definitiva de la deuda del segundo mayor productor de cobre de África. Ha costado tres años conseguir una «reprogramación» de la deuda. Pero esta no ha desaparecido, solo es un poco más pequeña y el coste de su servicio es un poco menor.

Este es solo un ejemplo de la creciente angustia que provoca tasa de deuda acumulada por los países más pobres del mundo en la última década, especialmente después del final de la pandemia.

Muchos de estos países endeudados son ricos en recursos naturales y tienen mano de obra joven disponible para trabajar. Pero no prosperan porque los precios de los productos básicos de sus exportaciones son fijados por las fuerzas internacionales de las multinacionales y las empresas comerciales. Y el crecimiento del comercio mundial, particularmente de los productos básicos, se está contrayendo. Por ejemplo, los precios del cobre han bajado un 25 % en los últimos 12 meses.

La deuda que deben los países pobres a los ricos ha ido aumentando rápidamente.

A pesar de que las tasas de interés de los préstamos se mantuvieron relativamente bajas durante la década de 2010, los costes de servicio de la deuda también aumentaron.

Y desde el aumento de la inflación global desde 2021, las tasas de interés de la deuda, en particular la deuda nominada en dólares, han aumentado bruscamente y la carga de «servir» esa deuda se ha disparado.

Pero no es solo en el llamado Sur Global donde está aumentando la angustia de la deuda. En el Norte Global, tanto el sector capitalista como los gobiernos se enfrentan al aumento de los niveles de deuda y a los costes de la financiación de esa deuda.

Las altas tasas de interés ya están empezando a golpear a las empresas estadounidenses, en una economía que va mejor que cualquier otra gran economía capitalista avanzada. Charles Schwab estima que los costes de endeudamiento de algunas empresas se duplicaron o casi triplicaron en 2023 en comparación con años anteriores, lo que supuso un gran impacto negativo en las cuentas de las empresas. Los rendimientos efectivos de la deuda corporativa por debajo del grado de inversión (la deuda en poder de las empresas más débiles) se han disparado al 9 % este mes, según el índice de alto rendimiento de ICE BofA US. Los costes de los intereses de las empresas estadounidenses aumentaron un 22 % en el primer trimestre de 2023 en comparación con el año anterior.

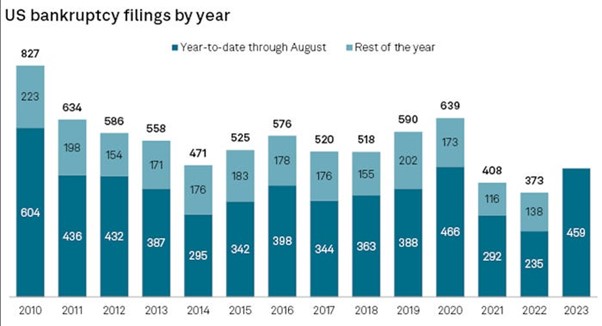

Como resultado, según S&P Global, 459 empresas se han declarado en quiebra a finales de agosto, superando el número total de declaraciones de quiebra registradas en 2021 y 2022.

Según Deutsche Bank, el total de impagos de préstamos en EEUU podrían aumentar al 11,3 % de la deuda pendiente, solo ligeramente por debajo del máximo histórico del 12 % de la Gran Recesión.

La preocupación es que las tasas más altas comenzarán a tener efecto a partir de 2025, cuando grandes franjas de deuda pendiente aumenten con su renovación. El siguiente gráfico muestra el calendario de deuda de Russell 2000 (las 2000 principales empresas en los EEUU). A medida que estas empresas comiencen a renovar sus deudas pendientes a tasas significativamente más altas, los impagos aumentarán.

Eso nos lleva de vuelta a las llamadas empresas «zombies». En varios artículos anteriores, he hablado sobre el aumento de estos zombis, es decir, las empresas que no obtienen suficientes ganancias para pagar su deuda acumulada y, por lo tanto, sobreviven solo pidiendo prestado aún más.

Los economistas de BIS también han definido una nueva categoría de empresas vulnerables en las principales economías, que han designado como «ángeles caídos». Estas son empresas a punto de perder su estado de crédito de «grado de inversión» porque han acumulado más deuda de la que pueden gestionar. Por lo tanto, son vulnerables a las «degradaciones» de su estatus crediticio, lo que aumentaría drásticamente sus costes de servicio de la deuda.

Las estimaciones de la zombificación varían. Goldman Sachs calcula que el 13 % de las empresas que cotizan en EEUU «podrían ser consideradas» zombis. Pero la Reserva Federal descubrió que solo aproximadamente el 10 % de las empresas públicas eran empresas zombis en 2019 utilizando criterios ligeramente más rigurosos. Alternativamente, Deutsche Bank descubrió que más del 25 % de las empresas estadounidenses eran zombis en 2020, un aumento del 6 % en relación con el 2000. Un estudio reciente de 4,5 millones de registros de empresas de Kearney de alrededor de 70.000 empresas que cotizan en bolsa de 154 industrias y 152 países encontró que el número de negocios zombis había aumentado en un 10 % desde 2021 a casi 2.000 (eso sería solo el 3 %).

Si los impagos de las empresas aumentan, esto ejercerá una presión renovada sobre los acreedores, es decir, los bancos. Ya ha habido una crisis bancaria en marzo pasado que provocó que varios bancos pequeños se hundieran y el resto fuera rescatado con más de 100.000 millones de dólares de financiación de emergencia por parte de los reguladores gubernamentales. Ya he destacado el peligro oculto del crédito en poder de los llamados «bancos en la sombra«, instituciones no bancarias que han prestado grandes cantidades para inversiones financieras especulativas.

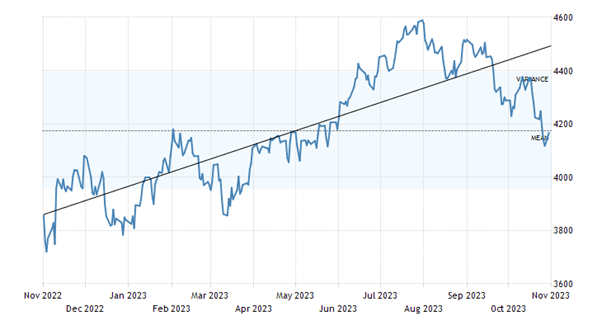

Y no es solo el sector empresarial el que está bajo presión para satisfacer el servicio de su deuda. También el sector público. El gobierno de los Estados Unidos ha gastado 659 mil millones de dólares en lo que va de año para pagar los intereses de su deuda, ya que los aumentos de las tasas de la Reserva Federal aumentaron drásticamente el coste de los préstamos del gobierno federal. Es este aumento lento de los costes de la deuda y la alta tasa de interés de los bonos del gobierno lo que ha llevado a los inversores del mercado de valores de EEUU a comenzar a vender. El mercado de valores de EEUU ha caído más del 10 % en los últimos meses a medida que el costo del préstamo ha aumentado.

¿Qué se puede hacer? La respuesta oficial la proporciona Gita Gopinath, vicedirectora gerente del FMI, en un artículo reciente en el FT: la deuda debe reducirse, los bancos centrales deben mantener las tasas de interés altas («política monetaria ajustadas») y los gobiernos deben reducir los déficits (austeridad fiscal).

Gopinath: «Con niveles de deuda récord, más altos para tasas de interés más largas y perspectivas de crecimiento en su punto más débil en dos décadas, se requiere moderación, incluso de los emisores de divisas de reserva. De hecho, EEUU tiene algunos de los mayores déficits, con un 8 por ciento este año y se espera que promedie un 7 por ciento en los próximos años. A estas tasas, los pagos de intereses netos del sector público en los EEUU aumentarían del 8 por ciento de los ingresos (486 mil millones de dólares) en 2019 al 12 por ciento (1,27 mil millones de dólares) en 2028. Dada la centralidad de los EEUU en las condiciones de financiación globales, que ponga su casa fiscal en orden es primordial, para sí y para otros, que se están viendo afectados por el aumento de las tasas y monedas más débiles».

¿Y cómo se va a hacer esto? Bueno, «la reforma del gasto social es ineludible», dice Gopinath. Eso significa aumentar las contribuciones fiscales de las pensiones de jubilación y el umbral de edad; y reducir los servicios públicos. «Muchos EMDE necesitan reducir la huella de las empresas públicas, que ponen a prueba el erario público y a menudo no cumplen sus objetivos de manera efectiva». Eso significa privatización. Y «tenemos que ser sinceros: para muchas políticas industriales, estas condiciones simplemente no se cumplen». Eso significa que el desarrollo productivo debe sacrificarse a la probidad fiscal y monetaria. Gopinath afirma que poner «las casas fiscales en orden es esencial para garantizar que los gobiernos puedan cumplir con su gente».

Pero, ¿no es este el camino equivocado? Si hubiera una inversión planificada en los sectores productivos y los servicios públicos a nivel mundial, el crecimiento económico aumentaría, nuestra «casa fiscal» estaría en orden y la deuda desaparecería.

habitual colaborador de Sin Permiso, es un economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.Fuente:

Traducción:G. Buster

Fuente: https://sinpermiso.info/textos/la-angustia-de-la-deuda