¿Un aterrizaje suave de la economía?

Este mes, el Banco Central Europeo volvió a aumentar su tasa de interés política, la tasa que proporciona el suelo para todas las tasas de crédito en las finanzas, la industria y para los hogares. La semana pasada, la Reserva Federal de los Estados Unidos decidió hacer una «pausa», aunque las «proyecciones» de los miembros del comité de política monetaria (FOMC) de la Reserva Federal muestran que esperan aumentar más la tasa de la Reserva Federal y durante más tiempo de lo previsto anteriormente. El Banco de Inglaterra también hizo una «pausa», pero solo por una estrecha votación 5-4.

El objetivo aparente de la Reserva Federal y los otros bancos importantes es reducir la «demanda excesiva» en la economía, es decir, el gasto «excesivo» de los hogares, las empresas (y los gobiernos), aumentando el coste de los préstamos en todos los ámbitos. Afirman que el mercado laboral es demasiado fuerte, que los salarios están aumentando demasiado y (ahora incluso se admite) que las ganancias han aumentado demasiado.

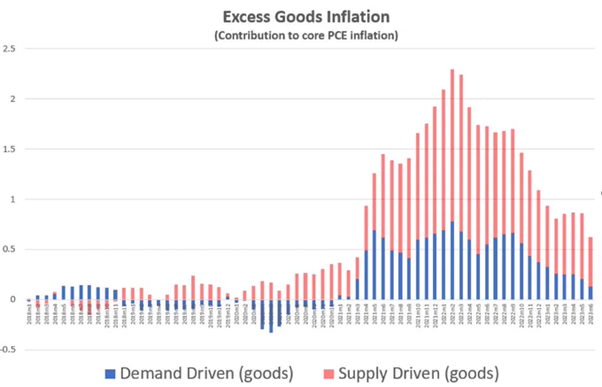

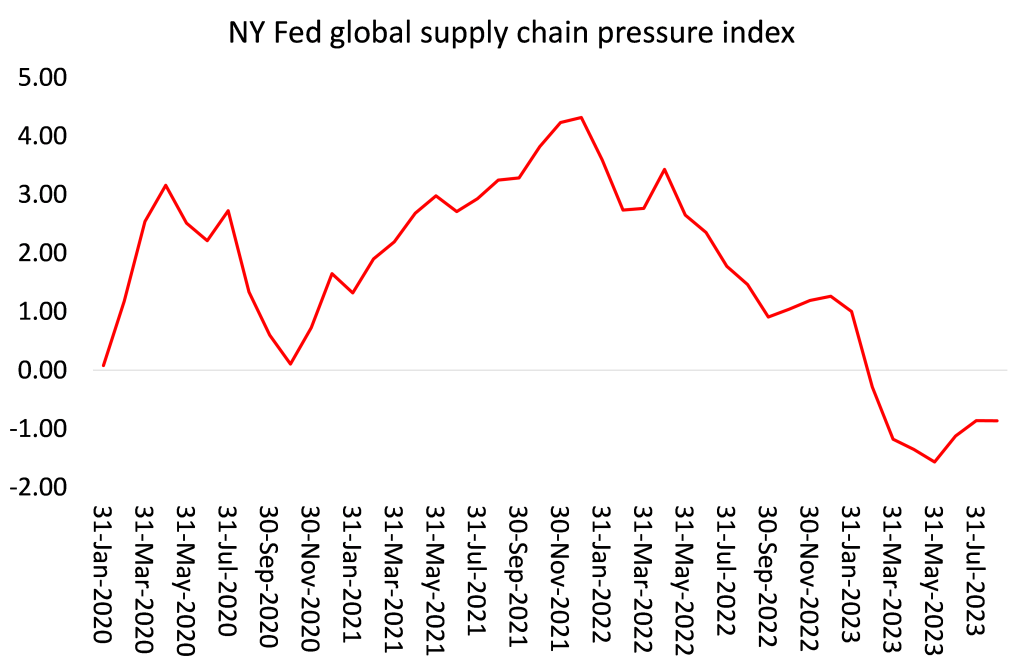

Los líderes de los bancos centrales repiten esta afirmación a pesar de que se ha demostrado abundantemente en numerosos estudios que la reciente espiral de inflación de los precios no ha sido causada por la «demanda excesiva», sino por la oferta insuficiente, en particular los «cuellos de botella» de la oferta global en el caso de los alimentos, la energía y otras materias primas y componentes que inicialmente subieron los precios y se extendieron a todos los sectores.

El Financial Times del Reino Unido lo resumió así: «Aquellos que parecían proféticos al predecir cuán alta sería la inflación en 2021 y 2022, en su mayoría economistas centrados en el exceso de demanda, no pudieron predecir casi universalmente la rápida disminución de la inflación, acompañada de la fortaleza económica, que hemos visto en los últimos 12 meses. Los economistas cuyo aparatos teóricos explicaron muy bien el año pasado -en su mayoría los que se centraron en el choque de suministro de la pandemia de coronavirus-, parecen sabios ahora».

De hecho, está claro que la caída de la inflación «general» en la mayoría de las economías durante el último año se debe a que la inflación de los precios de la energía y los alimentos ha disminuido e incluso ha retrocedido. Como escribió el economista convencional Alan Blinder en el Wall Street Journal: «Que inflación general haya caído más que la inflación subyacente, lo que nos dice es que la menor inflación de alimentos o energía jugó un papel significativo… ¿El resto de la impresionante caída de la inflación en 2022 se debió a la política de tasas de interés de la Reserva Federal? La intención del banco central fue reducir la inflación. Pero desafía la credulidad pensar que los aumentos de las tasas de interés que comenzaron solo en marzo podrían haber reducido la inflación de manera apreciable para julio. Existe el argumento de que la política monetaria funciona ahora más rápido de lo que solía hacerlo, pero no tan rápido. Lo que cambió drásticamente fueron los cuellos de botella del suministro. Los principales contribuyentes a la inflación en 2021 y en la primera mitad de 2022, ahora están en su mayoría detrás de nosotros».

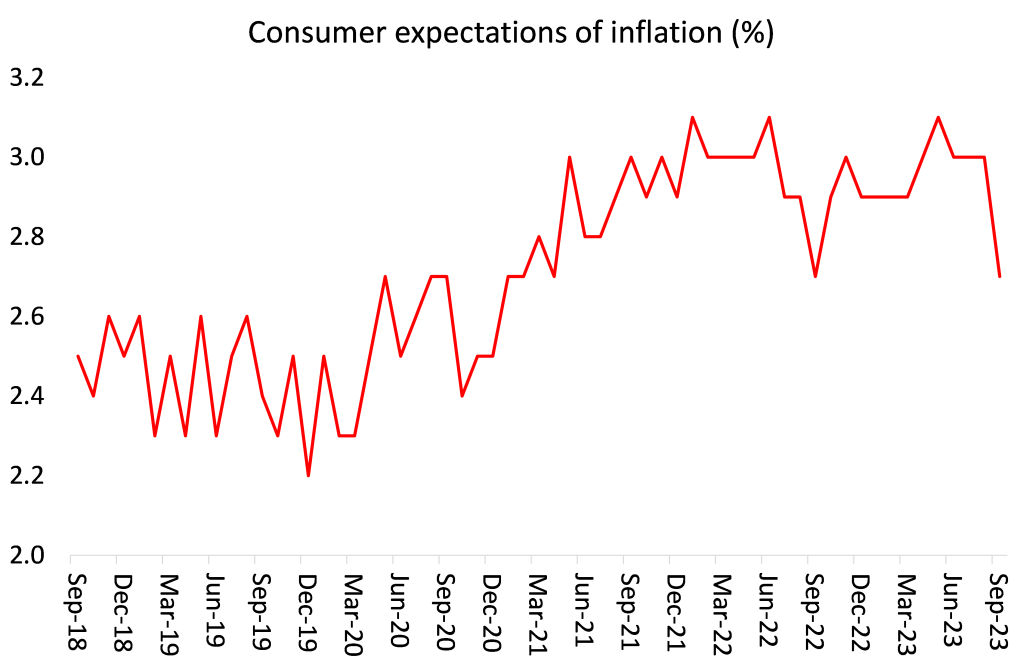

Por lo tanto, la caída de la inflación ha tenido poco que ver con la acción del banco central, aunque los bancos centrales también afirman que el aumento de las tasas mantienen bajas las «expectativas» de inflación y esto puede ser un impulsor del aumento de la inflación. Una vez más, la evidencia para dar cuenta de que la inflación es causada por las «expectativas» del aumento de la inflación es débil. Los índices de las expectativas en los últimos dos años no muestran tal crecimiento, aumentando de alrededor del 2 % anual antes de la pandemia a solo el 3 % en el pico de la espiral inflacionaria, y ahora retrocede.

Pero es cierto que se necesitan dos para bailar tango. Los precios del mercado tienden a estabilizarse cuando la oferta es igual a la demanda. Esta es la teoría neoclásica dominante, a nivel fenoménico. En realidad, ambos factores se mueven continuamente. A largo plazo, los precios tenderán a ser impulsados por el crecimiento del valor de la producción y la productividad, es decir, el tiempo que se tarda en producir un producto básico para la venta; y luego en relación con el crecimiento de la oferta monetaria. Pero los factores a corto plazo pueden afectar el equilibrio entre la oferta y la demanda, como lo hizo la pandemia de COVID.

Piénselo de esta manera. Digamos, si la demanda agregada = 100 y la oferta agregada = 100, entonces los precios se mantendrán estables. Ahora, si la oferta cae a 90 y la demanda no cambia y sigue en 100, entonces los precios tenderán a subir. Esta fue la situación después de la pandemia debido a los cuellos de botella del lado de la oferta y el bajo crecimiento de la productividad. Los banqueros centrales afirmaron que la demanda era demasiado alta en comparación con la oferta, y a la vista de la misma, tenían razón. Su respuesta fue reducir la demanda hacia 90. Pero entonces, si el equilibrio entre la oferta y la demanda se reduce a 90, este sería un nivel mucho más bajo de actividad económica: de hecho, una caída en comparación con los 100 anteriores. Por lo tanto, los bancos centrales solo son efectivos para reducir la inflación causada por los factores del lado de la oferta ayudando a mantener o causar una caída. Por suerte para los banqueros centrales, el lado de la oferta se ha recuperado un poco, al menos en energía, alimentos y componentes. Digamos que ahora ha vuelto a 95. Por lo tanto, la tasa de inflación se ha ralentizado, aunque sigue siendo más alta que antes y con una actividad económica aún más débil que antes.

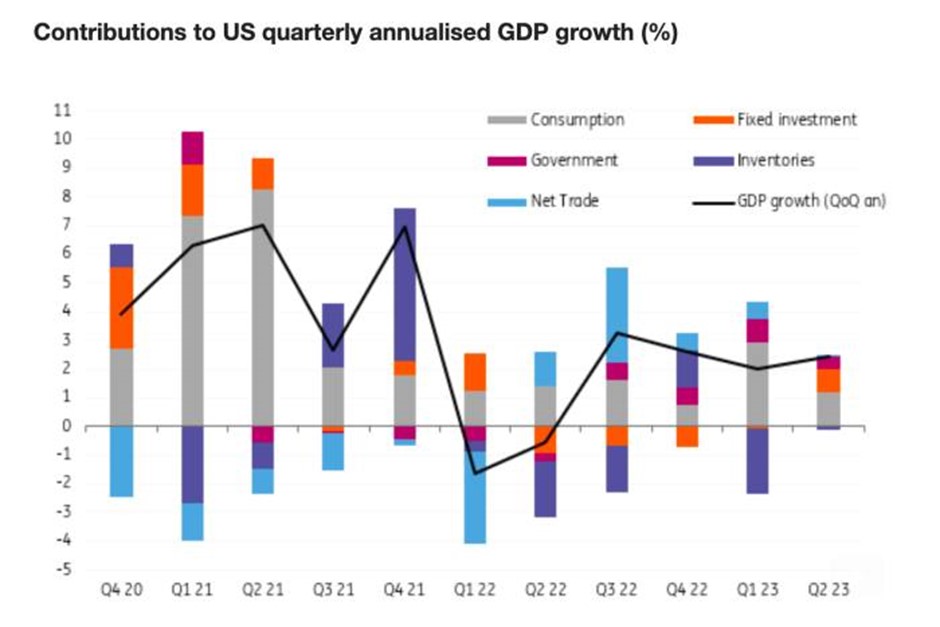

Ahí es donde estamos en las principales economías. ¿Y ahora qué? ¿Sigue siendo probable que haya una recesión en los próximos seis meses? Bueno, según el PIB, la economía de EEUU hasta ahora todavía crece, aunque a un ritmo modesto.

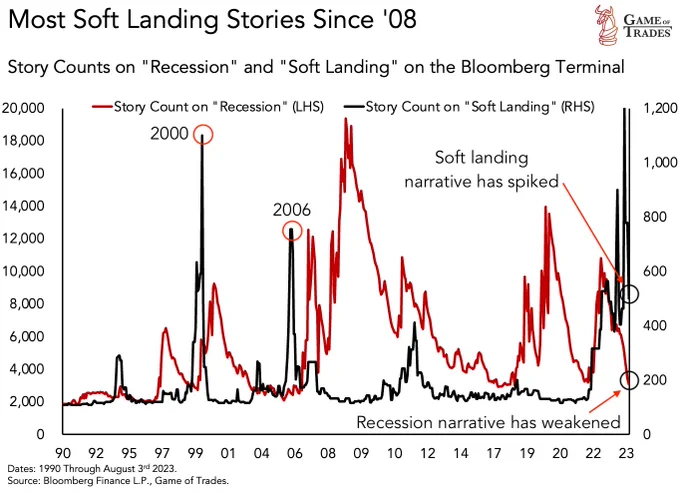

Las previsiones para el trimestre actual, que termina esta semana, sugieren una mayor expansión de entre el 2-4% de crecimiento «anualizado», incluso mejor que en el segundo trimestre. Y ahora la opinión de consenso entre los economistas convencionales es que la economía de EEUU, al menos, se dirige a un «aterrizaje suave» (sin recesión), o incluso que no aterrizará.

De hecho, incluso el presidente de la Reserva Federal, Powell, está alimentando este consenso. En la conferencia de prensa de la Reserva Federal, Powell comentó: «Siempre he pensado que el aterrizaje suave era un resultado plausible, que había una vía, en realidad, hacia un aterrizaje suave. He pensado eso y lo he dicho desde que empezamos las subidas de tasas«, pero luego agregó que «en última instancia, puede ser el resultado de factores que están fuera de nuestro control en cualquier caso, pero creo que es posible». De hecho, si la economía de EEUU tiene un «aterrizaje suave», no se deberá a nada de lo que haga la Reserva Federal. En su lugar, dependerá de cómo les vaya a los sectores clave de la economía con la productividad, la inversión y las ganancias.

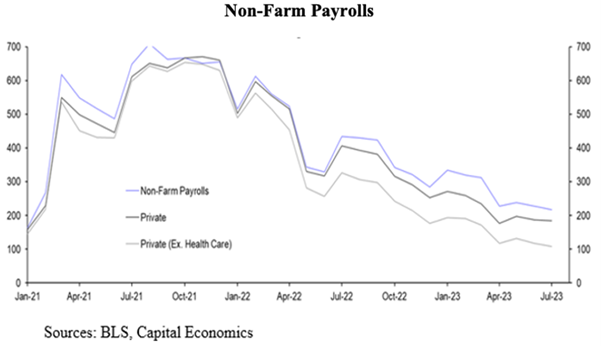

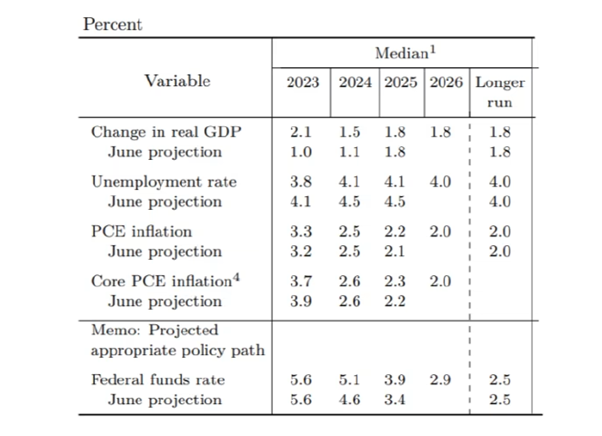

Hace solo dos meses, escribí que el escenario «Ricitos de Oro», no demasiado caliente (inflacionario), no demasiado frío (recesión), para la economía de los Estados Unidos no era probable. Sí, las tasas de desempleo se han mantenido cerca de mínimos históricos, aunque las proyecciones del FOMC reconocen un modesto aumento en los próximos dos años. Pero el índice oficial no revela la historia completa. La mayoría de los puestos de trabajo creados en el último año han sido a tiempo parcial. De hecho, ha habido una disminución de 311 mil puestos de trabajo a tiempo completo desde abril. Y el crecimiento de la creación de empleo se está desvaneciendo rápidamente.

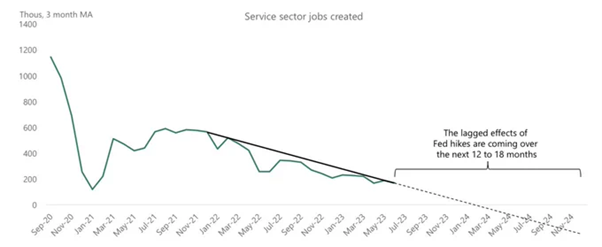

Y las cifras oficiales de empleo se ajustaron recientemente. Y la cifra ajustada estacionalmente de puestos de trabajo para el último mes mostró un modesto aumento de 18.000 puestos de trabajo, pero los puestos de trabajo no ajustados cayeron en 817.000. Y los datos de empleo han tenido revisiones negativas durante los últimos siete meses consecutivos. Y no solo están disminuyendo los nuevos puestos de trabajo en los sectores industriales, sino también en los servicios, que crecían.

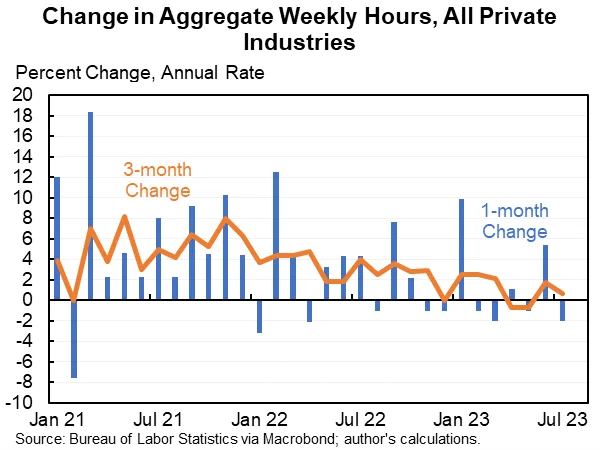

Además, las horas trabajadas en la industria han ido disminuyendo. Así que hay menos trabajos nuevos y menos horas trabajadas.

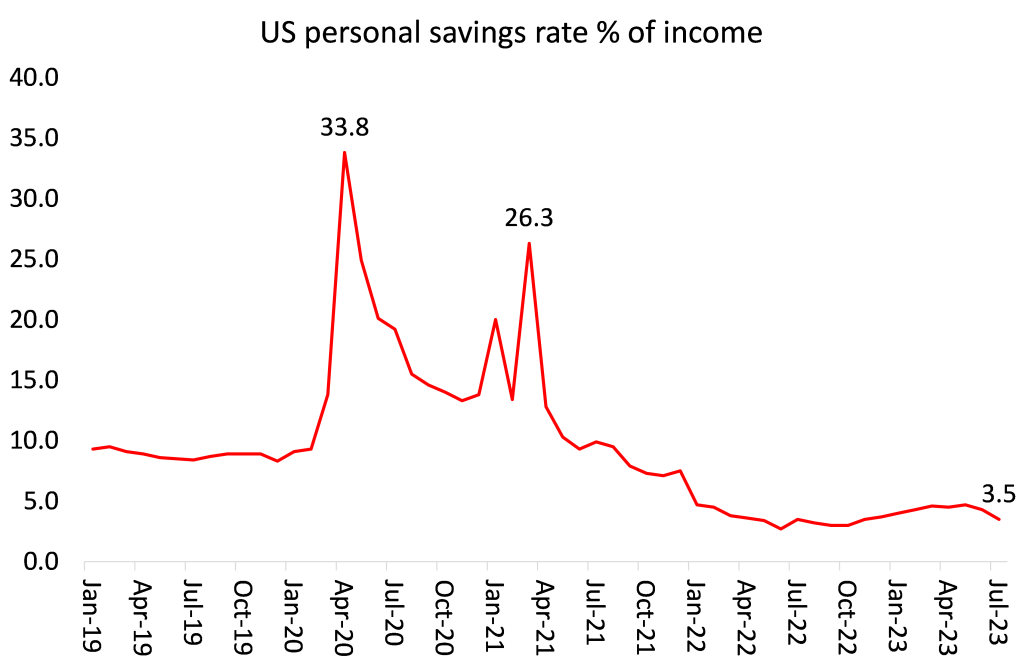

Volviendo a nuestro ejemplo anterior, la demanda agregada cae de todos modos, haga lo que haga la Reserva Federal. Las tasas de ahorro de los hogares, que fueron muy altas durante y después de la pandemia, se han desplomado.

Cada vez más, los hogares estadounidenses promedio deben depender de los ingresos del trabajo, pero la inflación ha devorado el poder adquisitivo; o de los préstamos (tarjetas de crédito y préstamos en artículos de gran tamaño como los coches). El ingreso medio de los hogares ajustado a la inflación de los estadounidenses cayó a 74.580 dólares en 2022, disminuyendo un 2,3 % con respecto a la estimación de 76.330 dólares de 2021. La cantidad ha caído un 4,7 % desde su máximo en 2019. Ha habido cierta recuperación en 2023, ya que la inflación de los precios cayó por debajo de los aumentos salariales, pero a finales de 2023, los ingresos reales promedio de los hogares todavía estarán por debajo de los de 2019.

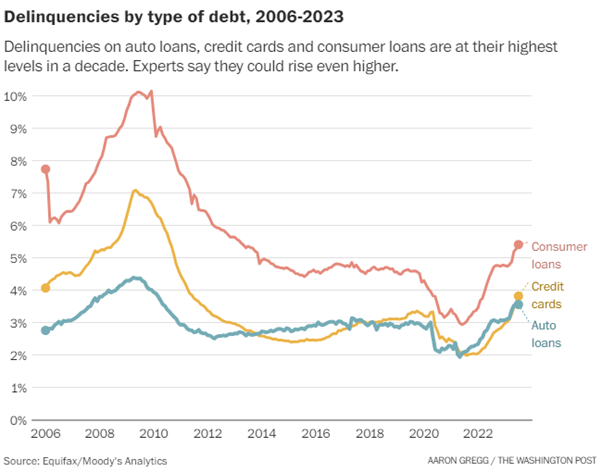

Como resultado, las moras en préstamos para automóviles, tarjetas de crédito y préstamos al consumidor han alcanzado sus niveles más altos desde 2012. La gente está «luchando» contra la inflación con deudas que no pueden pagar.

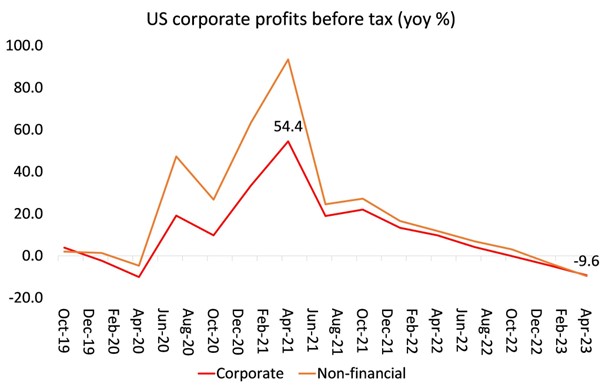

En cuanto al sector empresarial, después de registrar ganancias récord durante e inmediatamente después de la pandemia, las ganancias empresariales han caido a medida que el crecimiento de la productividad desaparecía, los salarios aumentaban y las tasas de interés de los préstamos crecían. En el segundo trimestre de 2023, las ganancias empresariales cayeron casi un 10 % en comparación con el segundo trimestre de 2022. Y como suelo argumentar, las ganancias son el indicador principal de la inversión productiva (que generalmente se retrasa un año, seguida de la caída del empleo y el consumo).

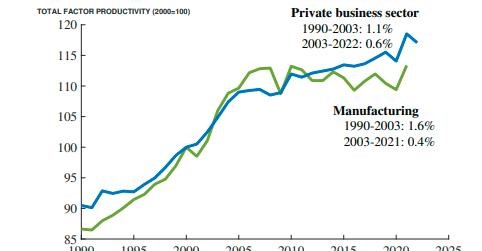

La productividad en la industria manufacturera se ha detenido y se ha ralentizado bruscamente en toda la economía.

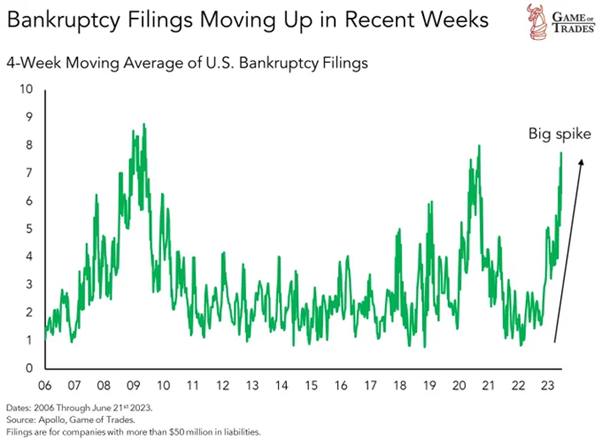

El aumento de los costes de los préstamos y la caída de las ganancias están llevando a los sectores empresariales más débiles a la quiebra.

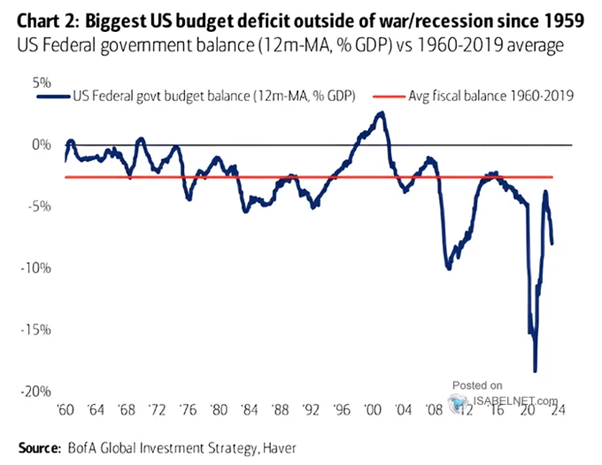

El gasto público es el componente más pequeño de la demanda. Aun así, la generosidad de las medidas adoptadas durante la pandemia de COVID ciertamente ayudó a mejorar las pérdidas de ingresos en ese momento. Pero las limosnas del COVID han terminado y la moratoria sobre los pagos de préstamos estudiantiles termina el próximo mes. Después de registrar el mayor déficit presupuestario federal desde la guerra de Corea, el gasto fiscal se está restringiendo (excepto en armamento y defensa, por supuesto).

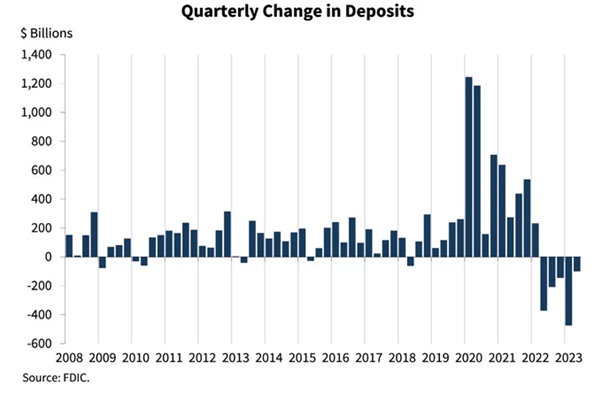

Además está la crisis bancaria que explotó en marzo pasado con el colapso de varios bancos pequeños a partir de una retirada clásica de depósitos. Estos bancos fueron rescatados con programas de crédito especiales de la Reserva Federal y con fondos públicos a través de la Corporación Federal de Seguro de Depósitos (FDIC). La crisis inmediata disminuyó, pero todavía está agitándose bajo la superficie. Los depósitos de los clientes siguen fluyendo de los bancos pequeños a los grandes y/o a los fondos del mercado monetario.

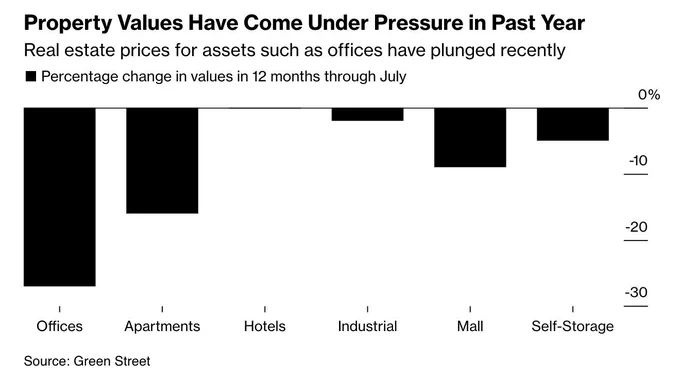

La utilización del programa de financiación bancaria de emergencia de la Reserva Federal ha alcanzado un nuevo récord de 108 mil millones de dólares, aun cuando la crisis bancaria regional «se ha superado». Los bancos están pagando a la Reserva Federal un interés del 5,5 % sobre estos préstamos. La columna de enfrente del balance de los bancos están los préstamos que han hecho a los promotores de bienes raíces comerciales (CRE) (similar al desastre en China). Los pequeños bancos tienen ahora 1,9 billones de dólares en CRE. Pero los precios de los bienes raíces han bajado un 20 % y más de 1,5 billones de dólares de estos préstamos se deben renovar en 2025 con tasas de interés más que duplicadas.

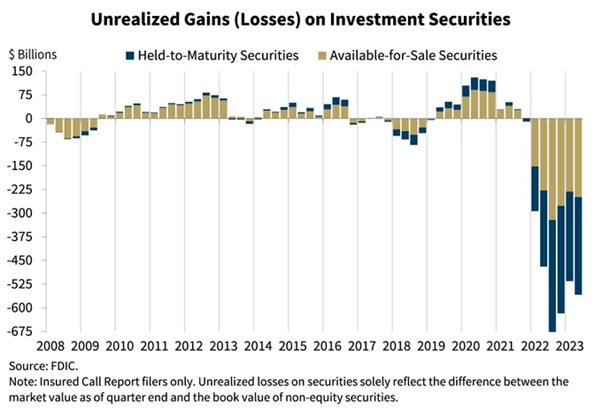

Los bancos han invertido mucho en valores del gobierno, pero los precios de estos bonos se han desplomado a medida que la Reserva Federal subió las tasas de interés. Fueron las pérdidas potenciales (y realizadas) de estos valores las que quebraron esos bancos en marzo pasado. Este problema no ha desaparecido. Las pérdidas de valores no realizadas se sitúan en 558 000 millones de dólares y están aumentando de nuevo.

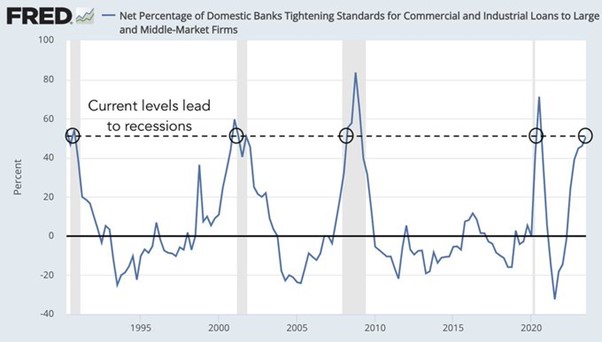

Dada su situación, los bancos son cada vez mas reacios a otorgar créditos, por lo que muchas empresas pequeñas (y más grandes) se enfrentan a una crisis.

Todo esto se suma a una historia que no es tan color de rosa como cree el actual consenso. De hecho, incluso si EEUU registra un crecimiento real del PIB en el tercer trimestre que termina ahora, el normalmente muy optimista Goldman Sachs todavía pronostica una contracción en el último trimestre de 2023, antes de una modesta recuperación en 2024.

El propio pronóstico de la Reserva Federal para el crecimiento económico de EEUU este año se ha elevado al 2,1 %, con un ligero aumento del desempleo: aterrizaje suave.

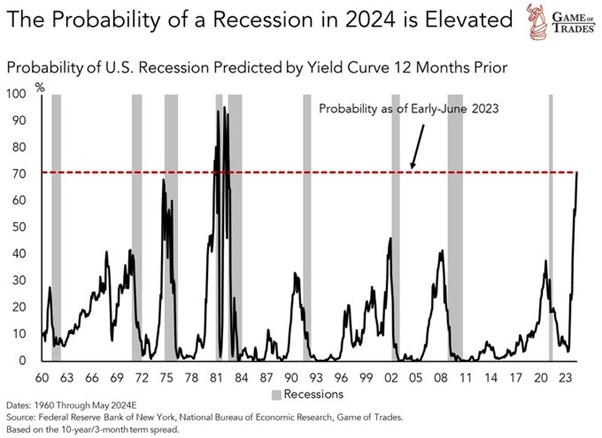

Pero los índices que analizan todos los factores en la economía todavía sugieren una alta probabilidad de recesión, por ejemplo, el modelo de la Reserva Federal de Nueva York.

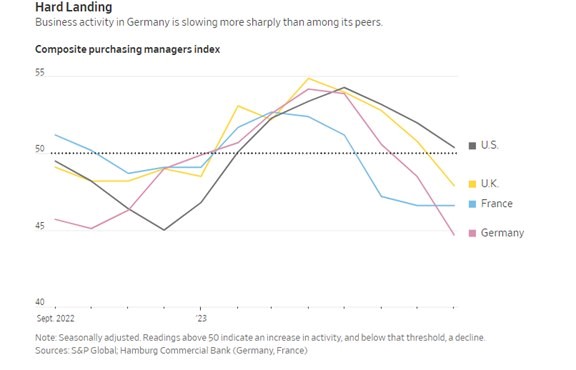

Y recuerde que el «aterrizaje suave» es solo para los EEUU. Estados Unidos es la principal economía con mejor rendimiento con una tasa de crecimiento del 2% previsto por la Reserva Federal, que se reducirá al 1,5% el próximo año. El resto de las economías del G7 ya están en recesión (Alemania, Canadá) o cerca de ella (Francia, Reino Unido, Japón). Y varias economías europeas más pequeñas se están contrayendo: Suecia, Países Bajos y Austria, con Europa del Este también cayendo. La mayor parte del llamado Sur Global está en problemas.

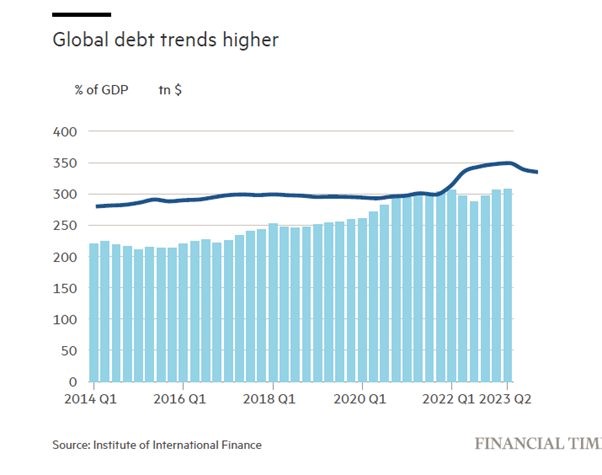

El FMI, el Banco Mundial y la OCDE han reducido sus previsiones de crecimiento para este año y el próximo, lo que difícilmente respalda un «aterrizaje suave» a nivel mundial. Los niveles mundiales de deuda están ahora a nivel récord, mientras que las tasas de interés de esa deuda se disparan.

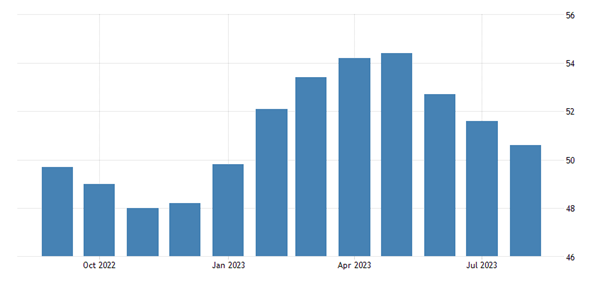

Al mismo tiempo, la actividad económica a nivel mundial (incluyendo China, India, etc.) se tambalea al borde de la contracción (50 es el umbral por debajo del cual se entra en recesión).

El consenso puede ser que habrá un aterrizaje suave en los EEUU, pero a nivel mundial no será así.

habitual colaborador de Sin Permiso, es un economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.Fuente:

Teoría económicaTraducción:G. Buster